Основные виды маржи

Теперь, когда известно, что собой представляет маржа в экономике, необходимо рассмотреть её разнообразие, так как в зависимости от факторов и условий выделяют целый ряд видов.

Валовая

Это обозначение используется для указания процента от объема полученной выручки, который остался после вычета переменных затрат. К ним относят закупку сырья, материалов, сопровождение сбыта товаров, выплату зарплаты и тому подобное.

Наглядно о различии

Валовая маржа используется для характеристики общей работы коммерческой конторы, определения чистой прибыли и ещё в ряде расчётных значений.

Операционная

Обозначает соотношение операционной прибыли компании к её доходу. Она используется для определения соотношения количества выручки и затрат на себестоимость товара вместе с сопутствующими расходами. Высокие показатели свидетельствуют, что компания является эффективной.

Важно: этим параметром легко манипулировать, необходимо быть осторожным при его учете

Чистая

Рассчитывается как отношение чистой прибыли ко всей выручке предприятия. Используется этот показатель, чтобы продемонстрировать, сколько частей единицы прибыли получает компания из единицы выручки. Зная это значение, можно рассчитать маржинальность – это позволяет оценивать получаемую прибыль по отношению к вложенному капиталу.

Следует отметить, что величина адекватного показателя чистой маржи во многом зависит от направления работы организации. Например, фирмы, специализирующиеся на розничной торговле, обычно не могут похвастаться привлекательными на первый взгляд цифрами. Тогда как для крупных производственных коммерческих структур они весьма высокие.

Процентная

Это понятие очень важно для характеристики деятельности банка – оно показывает соотношение потоков доходов и расходов. Данная маржа используется для определения доходности ссудных операций и покрытия финансово-кредитным учреждением своих издержек

Тонкости расчета вариационной маржи

Этот вид бывает абсолютным и относительным. Величина зависит от ряда факторов: темпа инфляции, активных операций, соотношения собственного капитала к привлечённым извне ресурсами и так далее.

Вариационная

Используется в торгах на бирже. Эта величина используется для обозначения возможной прибыли или убытка на площадках для торговли. Значение маржи влияет на объем денег, выдаваемых под залог будущей сделки. Причем как в сторону увеличения, так и уменьшения. Если движение рынка было спрогнозировано правильно, то значение будет положительным, иначе – отрицательным.

Гарантийная

Используется на бирже в торговле. Так называется минимальный объем собственного капитала, нужный для поддержания счета инвестора в открытом статусе. Он используется для минимизации возможных потерь.

Форвардная маржа

При заключении срочных

контрактов на валютном рынке используют

такое понятие, как форвардная маржа. По

сути своей, она представляет собой не

что иное, как обыкновенную разницу между

текущим курсом валюты и тем её курсом,

который заложен в срочный (форвардный)

контракт.

В том случае, когда эта разница положительная (форвардная маржа прибавляется к текущему курсу спот), говорят о форвардном курсе с премией. Когда эта разница отрицательная, то речь идёт об установлении форвардного курса с дисконтом (величина форвардной маржи вычитается из текущего курса).

Величина форвардной

маржи зависит от процентных ставок

валют входящих в пару. Эта зависимость

выражается следующим образом:

- Та валюта в составе

пары, процентная ставка по которой

больше, котируется с дисконтом по

отношению ко второй валюте составляющей

пару (имеющую более низкую процентную

ставку); - Соответственно,

валюта с меньшей процентной ставкой,

котируется с премией (по отношению ко

второй валюте пары с более высокой

процентной ставкой).

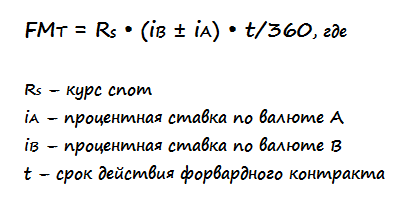

Расчёт форвардной маржи

можно произвести по следующей формуле:

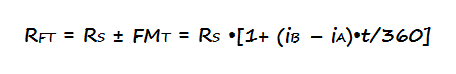

Соответственно,

форвардный курс будет вычисляться по

формуле:

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Варианты расчета маржинальности вашего бизнеса

Есть несколько способов, все они одинаково эффективны, но каждый предприниматель использует тот, который позволит сделать нужные выводы.

Маржинальность всего бизнеса в целом

Доходность бизнеса от продажи товаров и услуг в этом случае отслеживается общая — по всем направлениям, группам товаров и пр. За основу берутся все переменные расходы, которые вычитаются из выручки.

Анализировать маржинальность следует в динамике. В идеальном мире она должна постоянно показывать рост.

Если маржинальность демонстрирует падение, на это может быть несколько причин:

- Переменные расходы растут. Например, увеличилась стоимость сырья для производства продукта, выросли затраты на доставку.

- Снижение конечной цены на единицу товара/услуги. Мера необходима для сохранения конкурентоспособности, но негативно отражается на маржинальности.

- Присутствие и увеличение числа товаров в ассортименте компании с низкой маржинальностью.

Зная маржинальный доход, можно рассчитать прибыль:

Прибыль = Маржинальный доход — Постоянные расходы

Ее расчет позволит понять, не убыточен ли бизнес. Если эти расходы выше, вы работаете в минус. В случае когда маржинальный доход равен постоянным расходам, бизнес находится в точке безубыточности — в этом случае прибыль равна нулю. То есть для положительного результата развития нужно сокращать постоянные расходы либо увеличивать маржинальный доход.

Маржинальность отдельных направлений

Бывает так, что весь бизнес страдает только потому, что одно из направлений тянет его ко дну. И решать проблему целостно не имеет смысла — достаточно закрыть невыгодное направление и направить еще больше усилий туда, где эффективность выше.

Допустим, у вас три точки продаж с разной выручкой. Часто у точки, с которой вы получаете больше всего денег, маржинальность ниже. Это может случаться по разным причинам: высокая арендная ставка, выше зарплата сотрудников, разные поставщики и т.д.

Маржинальность отдельных товаров или услуг

То же самое может происходить и с отдельными группами товаров или услуг. Поэтому для каждого товара и услуги можно рассчитать маржинальность:

Маржинальность товара = Маржинальная прибыль с единицы товара ÷ Выручка с единицы товара

Допустим, есть у вас товар А, который вы продаете по 500 рублей за штуку. За вычетом расходов вы получаете с каждой проданной единицы 250 рублей. И есть товар Б, который вы продаете за 1000 рублей, тратите на его производство 750 рублей и получаете с каждой единицы все те же 250 рублей.

Маржинальная прибыль одинаковая, а вот маржинальность этих двух видов товара разная — 50% и 25% соответственно. Исходя из этого, вы уже можете анализировать причины и принимать решения: сокращать расходы, увеличивать стоимость и т.д.

Анализ и трактование показателей маржинальной прибыли

Эти характеристики позволят предприятию сформировать стратегию работы без убытков. Эту оценку можно проводить по производству в целом или по видам выпускаемых товаров.

Безусловно, маржинальная прибыль (как и рентабельность) показывает, насколько эффективно развивается компания. Ассортимент ее продукции можно распределить по трем фундаментальным категориям:

- Низкомаржинальная. Сюда входят товары ежедневного спроса. Основной признак группы – масса конкурирующих фирм в данном сегменте, а также минимальная торговая наценка (10–20 %), определенная изготовителем.

- Среднемаржинальная. Тут фирма-продавец ставит накрутку 50 %. Эти продукты покупают реже и в ограниченном количестве.

- Высокомаржинальная. Отличительное свойство такой продукции – стабильный спрос у целевой аудитории даже с «космической» наценкой 300–500 %.

Каждый владелец бизнеса должен следить за показателями производства и знать, какая у компании маржинальная прибыль, ПЗ и выручка с продаж. Тогда он четко понимает, как обстоят дела в его организации – благополучно или нет. Если ежегодно МП стабильно высока, это служит доказательством удачной бизнес-стратегии развития.

Кроме контроля безубыточности производства, данные маржи обычно применяются в процессе:

- стратегического управления при решении вопросов по ассортименту;

- планирования работы предприятия и составления прогнозов по торговле конкурентов;

- ценообразования на продукцию компании.

Стандартная маржинальная прибыль как общепринятая норма определенной быть не может, так как зависит от специфики и сферы производства. Все нормативные значения рассматривают лишь по отраслям, в каждой из которых выпускается продукция с относительно высоким показателем МП.

Обратите внимание: изготовление и сбыт предметов роскоши имеет маржу больше, чем у товаров повседневного использования.

Понятие букмекерская маржа

Букмекерская маржа – это процент от суммы ставки, заранее включенный в пари. Выглядит запутанно, но при детальном рассмотрении ситуация проясняется. Возьмем простую орлянку. В игре классическими монетами вероятность выпадения аверса или реверса не равна 50%. Стороны монетки отличаются по массе, игроки задают разную скорость полета, подбрасывают деньги на разные высоты. Поэтому введем допущения:

- Аверс и реверс одинаковой массы.

- Скорость полета и высота заброса равны.

Понятие букмекерская маржа

Классический «сферический конь в вакууме». При таких допущениях вероятность выпадения одной из сторон равна 50%. Кэфы БК должны быть равны 2.0. В реальности этого не происходит. Даже у равновероятных событий коэффициенты будут отличаться в меньшую сторону. Они могут достичь отметки 1.90. «Потерянные» 0.1 – маржа букмекерских контор.

Фактор вводится фирмами для гарантированного заработка на перспективу. В той же игре с орлянкой беттор будет периодически побеждать или проигрывать. Однако на долгосрок он уйдет в минус. Снижение банка произойдет из-за комиссии БК. На дистанции компания всегда будет в плюсе.

Как увеличить маржинальность бизнеса?

Установленной нормы для маржинальности, очевидно, не существует. Каждое предприятие выставляет свой ориентир, к которому выстраивается курс движения бизнеса. Очень ориентировочная цифра — 40%. Как вариант, можно попытаться разузнать у конкурентов их % маржинальности, спросить у знакомых предпринимателей или просто поискать в интернете, обозначив сегмент, в котором развиваете компанию.

Самое главное, чтобы вы не работали в убыток. Поэтому, прежде всего, рассчитайте точку безубыточности. Так вы поймете, какая маржинальная прибыль подходит для вашей компании. Старайтесь отслеживать маржинальность в динамике.

Повлиять на маржинальность можно следующими способами:

- Снижение переменных расходов. В помощь придет анализ рынка поставщиков — стоит поискать более выгодные цены, просить скидку, заменить ингредиенты на аналогичные, но ниже стоимостью.

- Повышение цены конечного продукта. Увеличивать цены следует, опираясь на повышение себестоимости продукта — поставщик поднял цену на ингредиент, это сигнал к пропорциональному росту конечной цены продукта. Однако делать это следует аккуратно, поглядывая на конкурентов.

- Упор на товары с наибольшей маржинальностью. Именно такие товары могут легко увеличить маржинальность бизнеса. В первую очередь стоит увеличить объем производства/продажи, сделать привлекательную рекламу.

- Снижение себестоимости товаров. Самый популярный способ снизить себестоимость — увеличить объемы, что даст скидку на сырье за счет оптовых покупок.

Успехов вашему бизнесу!

Что такое маржа?

Этот термин пришел из Европы В переводе с английского Margin или французского Marge маржа означает наценку. Маржа встречается в банковском и страховом бизнеса, коммерческих операциях и операциях с ценными бумагами и проч. Экономисты называют маржой разницу от полученного дохода компании и себестоимостью производимой продукции. Часто слова «маржа» заменяют «валовой прибылью». Принцип расчета маржи прост: из полученной суммы вычитается себестоимость. Полученное значение указывает, сколько реальных денег получает организация от продажи продукции без учета дополнительных затрат.

Важность маржи не стоит недооценивать. Она показывает, насколько эффективен тот или иной бизнес

С маржой напрямую связаны доходы компании и оценивается ее деятельность.

Банковские работники говорят о марже, когда сравнивают разницу ставок по кредитам и депозитам. Условно говоря, если банк хочет привлечь клиентов высокими ставками по вкладам, то он вынужден предлагать высокие ставки по кредитам.

Маржа играет большую роль в оценке эффективность работы компании. От ее размера будет прямо пропорционально зависеть чистая прибыль. Маржа лежит в основе формирования фондов развития. Процентное значение маржи (или процентная наценка) будет рассчитано отношением себестоимости к выручке. Если посчитать валовую «грязную» прибыль к выручке, то получится важный показатель – коэффициент маржи. В процентах получится рентабельность продаж, а это является главным индикатором работы любой организации.

Если взять понятие маржи на бирже, например, Форексе, то она означает временное залоговое сотрудничество. В ходе него участник получает необходимую сумму для проведения операции. Принцип маржинальных сделок состоит в том, что участнику не обязательно оплачивать всю стоимость контракта. Он пользуется предоставленными ему ресурсами и небольшой частью собственных денег. Как только сделка закроется, то полученный доход поступит на депозит, на котором они были размещены. Если сделка станет убыточной, то убыток покроется за счет заемных средств, которые потом все же придется возвращать.

Сейчас модными стали показатели «фронт-маржа» и «бэк-маржа», которые связаны друг с другом. Первый показатель отражает получение дохода с наценки, а второй – от акций и бонусов.

Таким образом, указанные показатели рассчитываются в процессе работы любой компании. Они сформировали отдельное направление управленческого учета – маржинальный анализ. Благодаря марже, компания манипулирует переменными издержками и затратами, тем самым влияя на итоговый финансовый результат.

Маржа (margin) — разница

Существуют различные варианты определений, между какими показателями рассчитывается эта разница.

В торговле и посредничестве:

- между ценой закупки и ценой продажи клиенту партии товара;

- между ценой закупки единицы товара и ценой продажи клиенту единицы товара. (Это уже маржа от продажи товарной единицы. Ведь единицы одинакового товара из одной партии можно распродавать по разным ценам.)

В производстве:

- между отпускной ценой (по которой продали товар) и себестоимостью (затратами на производство, хранение на складе и доставку);

- между общими доходами (выручкой) и общими затратами (всеми издержками: и переменными, и постоянными). Такая маржа называется валовой.

В страховании, на биржах:

- между ценами на продажу и на покупку ценных бумаг;

- аванс или залог, которые получает брокер или дилер от инвестора или человека, играющего на бирже и покупающего фьючерсы;

- маржой также могут называться суммы или даже ценные бумаги, взятые на депозит у биржевого брокера для дальнейшего покрытия возможных убытков у клиента.

В банках:

Таким образом, термином «маржа» в торговле и производстве, а также в страховании, на биржах и в банковской сфере называют разницу (цифровой зазор) между двумя показателями. Но в любом случае такой показатель, как «маржа», отвечает на вопрос «Какова прибыль? Насколько рентабельна отдельная сделка или направление бизнеса?». Ее еще называют Gross profit, или «рентабельностью продаж». Показатель «маржа» дает вам понять степень эффективности вашего бизнеса.

Если опустить все наукообразные объяснения, то в сфере производства и торговли справедливым и понятным будет такое определение:

Маржа — это та же прибыль, которую всего лишь измерили в процентах

В данной статье мы не касаемся особенностей маржи в банках, на бирже и страховой сфере. Это тема для отдельного исследования.

Рассмотрим примеры из малого и среднего бизнеса.

Формулы маржи в производстве и бизнесе

Простая формула маржи выглядит так:

Маржа = Прибыль / Доход × 100

Следовательно, сначала вам нужно выяснить, какова ваша прибыль. Для этого из дохода (или выручки) вы вычитаете расходы (издержки, или себестоимость).

Таким образом, в более сложном виде формула маржи выглядит так:

((Доход — Себестоимость) / Доход) × 100

Пример

Вы продали банку варенья клиенту по цене 130 руб. Купили вы эту банку варенья у производителя за 50 руб. Соответственно, ваша прибыль составила 130 — 50 = 80 руб.

Считаем вашу маржу по формуле:

((130 — 50)/130) × 100 = 61,5%

Маржа этой сделки составляет 61,5%

Маржа валовая и процентная: как рассчитать

Первые два типа маржи очень близки друг другу.

Валовая маржа считается по формуле:

МАРЖА (ВАЛ) = ВЫРУЧКА − РАСХОДЫ.

Она отражает простое превышение доходов над расходами.

Процентная маржа исчисляется иначе (но с использованием тех же показателей):

МАРЖА (ПРОЦ) = ((ВЫРУЧКА − РАСХОДЫ) / ВЫРУЧКА) × 100.

Она показывает, на сколько процентов увеличились инвестированные денежные средства.

На практике формулы валовой маржи, как и процентной, могут быть значительно более сложными, например, за счет классификации расходов на постоянные и переменные.

Маржу следует отделять от наценки. Дело в том, что наценка — это превышение отпускной стоимости товара над закупочной. Прочие доходы и расходы она не учитывает. А по факту их перечни могут быть довольно обширными. При исчислении маржи все они учитываются.

Пример

Вместе с тем Иванов:

- несет расходы на транспортировку и хранение яблок (пусть это будет 5 000 руб. в месяц);

- платит зарплату продавцу, который отпускает яблоки покупателям (45 000 руб.);

- платит за торговое помещение, где продаются яблоки (5 000 руб.).

С учетом всех расходов маржа будет несоизмеримо меньше наценки. В процентном выражении она составит:

МАРЖА (ПРОЦ) = (70 000 − (45 000 + 10 000 + 5000 + 5000) / 70 000) × 100 = 7,14%.

В публицистике и экономической литературе встречается термин «кумулятивная маржа», который отличается от рассмотренных выше определений.

Как маржинальность влияет на доход игрока

Маржинальность букмекерской конторы оказывает прямое влияние на доходы игроков.

Допустим, есть два букмекера. Они предлагают разные котировки на один и тот же исход. У БК 1, допустим, в котировке заложена, маржа 2,5%, у БК2 этот же показатель равен 6%.

Если прогноз на спорт сыграл, в БК1 игрок получит чистой прибыли на 3,5% больше, чем в БК2.

Если при однократной ставке разница будет совсем невелика, то на длинной дистанции в 1000 ставок сумма может получиться внушительной.

Таким образом, сотрудничая с букмекером с низкой маржинальностью, игрок повышает эффективность собственных ставок.

Для получения максимальной прибыли специалисты рекомендуют игрокам регистрироваться сразу на нескольких букмекерских конторах.

Дело в том, что букмекеры для привлечения пользователей вынуждены предлагать не только бонусные акции, но и выгодные котировки. Только в случае анализа предложения от нескольких букмекеров на один и тот же матч можно выбрать наиболее выгодные для себя коэффициенты.

Так, азиатские букмекерские конторы зачастую закладывают минимальную комиссию в футбольные матчи. Европейские букмекеры устанавливают минимальную маржинальность на собачьи бега или скачки. Отечественные конторы выставляют минимальную комиссию на встречи в рамках Чемпионата России.

Чтобы не проводить постоянно расчеты в ручном режиме, игрокам рекомендуется пользоваться калькулятор маржи. Это позволит избежать ошибок.

Для чего нужно определять маржу?

Бизнесы мониторят этот показатель, чтобы оценить рентабельность и эффективность своей торговли. Кроме того, с помощью маржи можно сравнивать свою успешность с конкурентами, потому что каждая ниша имеет средний показатель маржи. Если маржа ниже средней в нише, значит вам есть что улучшать.

Давайте узнаем, какие существуют разновидности маржи.

Виды маржи

- Валовая маржа

- Маржа прибыли

- Чистая процентная маржа

- Гарантийная маржа

- Кредитная маржа

- Банковская маржа

- Фронт и бэк маржа

Экономисты выделяют следующие виды маржи.

- Валовая маржа. Процент от общей выручки компании с учетом расходов на производство товара. Чем выше показатель валовой маржи, тем больше денег компания сохраняет на другие расходы и обязательства.

- Маржа прибыли. Этот показатель определяет долю прибыли из общего объема выручки бизнеса.

- Чистая процентная маржа. Отношение разницы между процентными доходами и расходами к общим активам финансовой компании организации.

- Гарантийная маржа. Разница между стоимостью залога и величиной выданного кредита.

- Кредитная маржа. Разница между оценочной стоимостью товара и размером займа, выданного финансовой организацией на покупку этого товара.

- Банковская маржа. Разница между ставками кредитного и депозитного процента, кредитными ставками для отдельных заемщиков, либо процентными ставками по активным и пассивным операциям.

- Фронт и бэк маржа. Фронт маржа — это прибыль с наценки, а бэк маржа — это прибыль, полученная компанией от скидок, акций и бонусов.

Давайте узнаем, как подсчитать маржу вашего бизнеса.

Как подсчитать маржу

Подсчитать маржу в процентах можно вручную с помощью следующей формулы:

Вы можете подсчитать вашу маржу с помощью специальных калькуляторов, которых много в интернете.

Давайте рассмотрим, что можно сделать, чтобы повысить показатель маржи.

Как увеличить маржу

- Поднимите цену

- Используйте апселл и кросс-селл в торговле

- Мотивируйте людей тратить больше

- Обучите продавцов

- Опрашивайте клиентов

- Взращивайте лояльность

- Освежите ваш ассортимент

Существует масса способов увеличения этого показателя. По сути, это одна из основных задач маркетинга и цель маркетинговой стратегии. Вот конкретные действия, которые помогают стимулировать сбыт и увеличить маржу.

Поздравляем, теперь вы знаете, что такое маржа, как ее определять и повысить.

Ресурсы

- В статье на investor100.ru вы узнаете, чем маржа отличается от прибыли.

- В записках маркетолога вы узнаете, в чем разница между валовой прибылью в России и Европе.

- вы узнаете, какие существуют виды маржи.

Валовая маржа

Если в предыдущем примере мы считали маржу на единицу продукции, а наше производство изготовило и продало несколько партий этой продукции, то считать мы будем уже валовую маржу.

Расчет валовой маржи происходит по аналогичной формуле:

((Валовый Доход — Валовая Себестоимость)/Валовый Доход) × 100

Пример

Вы продали 150 банок варенья по цене 130 руб. за банку. Купили вы эти 150 банок варенья у производителя по цене 50 руб. за банку и еще потратились в размере 500 руб. на логистику товара.

Вопрос: какова валовая маржа вашей сделки?

- Валовая себестоимость = 150 × 50 + 500 = 8000 руб.

- Валовый доход = 150 × 130 = 19 500 руб.

- Валовая маржа = ((19 500 — 8000) / 19500) × 100 = 58,9%

- Валовая маржа вашей сделки составила 58,9%

Как правило, цифры процента валовой маржинальности меньше, чем при расчете маржи на единицу продукции. Это естественно, поскольку издержки производства, хранения, рекламы, доставки и пр. на крупные партии товаров выше, а значит, выше себестоимость.

Существует еще один термин, который часто используют производственники и продавцы. Это «коэффициент прибыльности». Он исчисляется в процентах по той же формуле и, по сути, является той же маржой. Просто существуют люди, которые используют термин «коэффициент прибыльности» для выражения маржи в процентах, а термин «маржа» — для выражения той же маржи в денежном эквиваленте, либо под «маржой» имеют в виду только прибыль на единицу продукта, а коэффициент прибыльности считают по всем продажам (производственной партии ли, или за отчетный период) в целом

Поэтому так важно между коллегами и партнерами сразу определяться с конкретикой для используемых названий.

Маржа и наценка: важно знать разницу

Когда вам говорят словосочетание «маржинальность равна 146%», вы должны понимать, что это абсурд, и речь идет совсем не о марже. Большая вероятность, что речь идет о наценке.

Пример

Маржинальность никогда не может быть выше 99%!

Наценка может быть 150%, 200%, 500%, 1000% и так далее.

Для чего считают маржу? Это показатель прибыльности ваших отдельных сделок, вашего бизнеса в целом. Он помогает анализировать и принимать правильные решения в управленческих, маркетинговых, логистических и стратегических задачах. На практике маржу просчитывают по отдельности по многим параметрам. Разные виды товаров или услуг одного и того же предприятия, разные партии одного и того же товара (допустим, проданные по разным отпускным ценам). Отдельно просчитываются случаи продаж единиц товара по нетипичной цене (нетипично высокой или нетипично низкой). Кроме того, в сложных производственных системах есть разновидности издержек, некоторые из них переменные (иногда их включают в себестоимость, иногда — нет), а некоторые постоянные.

Вот почему так важно, чтобы у вас с коллегами было единое понимание, какую именно маржу и как вы будете считать.

Основные виды

Данный термин используется во многих областях деятельности человека – существует большое количество ее разновидностей. Рассмотрим самые широко используемые.

Валовая (Gross Profit Margin)

Валовая или гросс маржа – это процент от всего объема выручки, оставшейся после переменных затрат. Такими затратами могут быть закупка сырья и материалов для производства, выплата заработной платы работникам, трата средств на сбыт товаров и т. д. Она характеризует общую работу предприятия, определяет его чистую прибыль, а также используется для подсчета других величин.

Операционная (Operating profit margin)

Операционная маржа – это отношение операционной прибыли предприятия к его доходу. Она указывает на количество выручки в процентном соотношении, которая остается у компании после учета себестоимости товара, а также других сопутствующих расходов.

Чистая (Net Profit Margin)

Чистая маржа – это отношение чистой прибыли предприятия к его выручке. Она отображает, какое количество денежных единиц прибыли предприятие получает из одной денежной единицы выручки. После ее расчета становится понятно, насколько успешно компания справляется со своими расходами.

Зная чистую прибыль, можно посчитать маржинальность или норму рентабельности бизнеса – это дает возможность в процентах оценить соотношение этой прибыли к вложенному капиталу.

Нужно отметить, что на значение конечного показателя влияет направление работы предприятия. Например, фирмы, работающие в сфере розничной торговли, обычно имеют достаточно маленькие цифры, а крупные производственные предприятия обладают довольно таки высокими цифрами.

Процентная

Процентная маржа – это один из важных показателей деятельности банка, она характеризует соотношение его доходных и расходных частей. С ее помощью определяют доходность операций по ссудам и то, может ли банк покрыть свои издержки.

Данная разновидность бывает абсолютной и относительной. На ее величину могут влиять темпы инфляции, разного рода активные операции, отношение между капиталом банка и ресурсами, которые привлечены извне и т. д.

Вариационная

Вариационная маржа (ВМ)– это величина, которая обозначает возможную прибыль или убыток на торговых площадках. Также это число, по которому может увеличиваться или уменьшаться объем денежных средств, взятых под залог во время торговой сделки.

Если трейдер правильно спрогнозировал движение рынка, то данная величина будет положительной. В противоположной ситуации она будет отрицательной.

Когда сессия заканчивается, то набежавшая ВМ прибавляется к счету или наоборот – аннулируется.

Если трейдер держит свою позицию только на протяжении одной сессии, то итоги торговой сделки будут одинаковыми с ВМ.

А если трейдер держит свою позицию продолжительное время, она будет приплюсовываться ежедневно, и в конечном счете ее показатели не будут одинаковыми с итогом по сделке.

Просмотрите видео о том, что такое маржа:

Использование маржи в различных сферах экономики

Любой продукт, который можно продать, обладает разницей между величиной себестоимости и отпускной ценой. Иногда эти значения могут совпадать, но в среднем – всегда есть отличие. И чтобы убедиться в этом, достаточно посмотреть, что такое маржа в бизнесе и конкретных сферах деятельности. Ведь общее определение не позволяет разобраться во всех нюансах сразу же.

В торговле

Так называют прирост денежного эквивалента, учитывающий затраты и стоимость товара. Но одного этого для понимания, что такое маржа в торговле, недостаточно

В данном случае важно ещё и понятие маржинальности. Что это значит? По сути это осуществление спекулятивных торговых операций

Маржинальный баланс может быть улучшен в случае уменьшения затрат на производство и роста цен на продукцию.

Важно: любой торговый проект (впрочем, как и абсолютно любые коммерческие структуры) должен стремиться к получению максимальной прибыли и уменьшению издержек

Банковская сфера

Процент и ставка по кредитам и депозитам является альфой всех банковских учреждений. По сути маржа в этом случае используется как разница договорной стоимости продукции и суммы, выдаваемой заёмщику на руки. При этом все платежи и их объем обязательно должны быть указаны в договоре кредитования.

Получаемая банками прибыль напрямую зависит от того, насколько проценты по депозитам отличаются от ставок по выданным займам. Очень большую роль в этом случае играет процентная маржа. Рассматривается она как разница дохода кредитной организации и установленного государством размера обязательств или капитала.

Банки внимательно следят за тем, чтобы всегда оставаться в выигрыше

Хотя если речь заходит о выдаче займов под залог, тогда необходимо использовать гарантийную маржу. Чтобы её посчитать, выводят разницу между размером кредита и стоимостью предоставленного имущества.

В инвестициях

Здесь было выведено отдельное понятие под названием «маржа безопасности». Её задание – избавить инвесторов от необходимости заниматься точным прогнозированием будущего. Маржа безопасности используется для повышения уровня устойчивости к возможным проблемам, даже если в расчетах была допущена ошибка.

Если рассматривать ситуацию с облигациями, то это значит, что прибыль по сравнению с платежами по взятым долгам является более высокой. И даже если она упадёт, её низкий уровень всё равно позволит поддерживать оплату процентов.

Оценить запас прочности для приобретаемых ценных бумаг можно, сравнивая рыночную стоимость предприятия и объем её уже существующего долга. При этом желательно вычислять среднее значение стоимости акций за последние несколько лет, а не ориентироваться на поточное значение. Например, предприятие имеет долг в 10 миллионов рублей, но его стоимость составляет 30 млн. В таком случае запас прочности для организации составит 2/3 от возможного.

При инвестировании приходится учитывать большое количество факторов. Как уменьшить их количество?

Если речь ведётся о марже безопасности для акций, то она должна превышать соответствующее значение для облигаций. Для расчетов в этом случае используется коэффициент соотношения прибыли на одну акцию к её стоимости. Например, за год получено 16 рублей, тогда как стоимость ценной бумаги составляет 100 руб. В процентах доходность равна 16%. А для облигаций она составляет только 8%. Поэтому соотношение их показателей показывает, что маржа безопасности равна 100% или 8% доходности.

При этом акции являются высокомаржинальными ценными бумагами. Они обеспечивают и получение более существенных сумм денег и могут кратно возрасти в цене. Облигации это низкомаржинальные ценные бумаги. У них фиксированный уровень доходности. Относительно цены – если и осуществляется их колебание, то, как правило, в очень небольшом диапазоне.