Зарплата gross — что значит

Чаще всего впервые вышеуказанные иностранные термины граждане слышат на собеседовании у потенциального работодателя. Например, во время обсуждения вознаграждения наниматель может употреблять слово «гросс», которое переводится с английского языка как «полный». Достаточно часто кандидаты на вакансию не уточняют значение этого слова, боясь показаться неосведомленными. А потом, согласившись на предлагаемые начальником условия, разочаровываются, получив на руки в качестве вознаграждения за труд сумму меньше той, которая оговаривалась на собеседовании. Чтобы избежать подобных ситуаций, необходимо знать, зарплата гросс — что это значит.

Ответим на вопрос gross зарплата — это что? При поиске работы соискатели большое внимание уделяют такому моменту, как размер заработной платы. Работодатели об этом знают

Поэтому, чтобы привлечь наибольшее количество кандидатов на вакансию, они часто указывают в объявлениях больший размер зарплаты. Это так называемая заработная плата гросс, которая представляет собой сумму без вычета подоходного налога. В России ее нередко называют «грязной». Наниматель может указывать ее в контракте при трудоустройстве работника, а по факту выплатить ему в конце месяца меньше денег. То есть начальник делает ставку на то, что нуждающийся в работе человек с этим понятием незнаком.

Поэтому, чтобы не попасть впросак, размер оплаты за труд нужно обсудить еще на собеседовании.

В чем разница?

Бухгалтер должен знать, в чем заключается разница между gross и net зарплатами. Гросс выплаты начисляются, согласно принятому на предприятие табелю. Учитывается фактически отработанное количество дней, отпускные, больничные и так далее.

Два последних вида выплаты зависят от стажа и среднего размера официальной зарплаты. Работник бухгалтерии должен выполнить соответствующие расчеты, чтобы получить итоговую сумму. Это и будет брутто зарплата.

Из gross необходимо отнять все положенные выплаты, они совершаются в следующие инстанции:

- ФНС — 13% или 30%;

- ПФР — 22% (26% от МРОТ при самостоятельной оплате);

- ФСС — 2,9%;

- ФФОМС — 5,1%.

Таким образом, в виде скрытых налогов граждане платят дополнительно 43% от своей зарплаты в различные фонды.

Поэтому многие работодатели стараются оптимизировать затраты путем разделения оплаты труда на официальную и неофициальную часть. После того как все перечисления государству будут сделаны, работник получает остаток средств. Это и будет нет зарплата.

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:Вам не нужно будет тратить свое время и нервы — опытный юрист возмет решение всех ваших проблем на себя!

Пример

Иногда при приеме на работу, на этапе переговоров о будущей заработной плате сотрудника озвучиваются две отличные друг от друга суммы – «net» и «gross». Зарплата gross и net – что скрывается за этими словами? Далеко не все знают, что именно означают данные понятия, поэтому нелишним будет рассказать об этом прямо сейчас.

Зарплата Gross – что это? В переводе с английского слово «Gross» обозначает полное, общее, и если данное понятие используется в контексте заработной платы, то дословно оно обозначает «сумму безо всяких вычетов» — именно так в нашей стране называется та сумма заработной платы, которая указывается в трудовом договоре.

К примеру, если в данном документе проставлена сумма 50000 рублей – это значит, что его зарплата гросс соответствует указанной сумме, которая по-другому еще называется «грязной» — «брутто» — от итальянского brutto — плохой.

Значение Net

Net – также пришедший к нам из английского языка итальянский вариант слова Нетто, которое переводится, как чистый, и в нашей стране означает сумму, которая остается уже после того, как все налоги уплачены. Другими словами ее можно назвать «чистой» — выдаваемой непосредственно на руки. С заработной платы каждого сотрудника ежемесячно удерживается сумма подоходного налога.

Данный налог облагается различными ставками, однако, для большинства работников постоянной ставкой является 13%. Иногда сотрудники, которые мало что смыслят в налогах и никак с ними не соприкасаются, могут немного запутаться, поэтому чаще всего на сегодняшний день зарплата gross сотрудникам перечисляется на банковские карточки либо выдается на руки в кассе. В этом случае необходимо понимать, что в соответствии с действующим налоговым законодательством работодатель выступает в качестве «налогового агента», а значит, именно в его обязанности входит расчет, удержание, уплата и отчет по подоходному налогу за каждого сотрудника. Именно эти процессы и подразумеваются, когда сотрудник получает на руки сумму, указанную в договоре, уже за вычетом всех необходимых налогов.

Каким образом можно рассчитать Net , если известна заработная плата Gross

Вернемся к тому примеру, который был приведен выше, когда сумма, указанная в трудовом договоре, была равна 50000 рублей. Именно она и составляет доход сотрудника, и облагается подоходным налогом, общая ставка которого составляет 13%. Рассчитываем сумму подоходного налога следующим образом: 50 000 рублей * 13% = 6500 рублей.

Теперь мы можем видеть, что после удержания налога осталась сумма равная: 50 000 рублей — 6500 рублей = 43 500 рублей. Именно полученная сумма 43500 рублей и является заработной платой Net. Если объединить полученные расчеты можно вывести следующую формулу: 50 00 рублей * (100% — 13%) = 43500 рублей, которая в общем виде выглядит, как: Зарплата Gross * 0,87 = Зарлата Net.

Каким образом можно рассчитать Gross , если известен Net

Имея сумму, оставшуюся после уплаты подоходного налога, а также готовую формулу расчета Net с учетом Gross, можно, используя обратный счет, получить готовую формулу, позволяющую рассчитать Gross из Net: Зарплата Gross — это Зарплата Net / 0,87 Впрочем, для того, чтобы до конца понять всю суть данной формулы, необходимо рассмотреть ее немного подробнее. К примеру, мы знаем о том, что после уплаты налога сумма составляет 50 000 рублей. Это значит, что из общей суммы заработной платы был вычтен налог: Зарплата Gross — подоходный налог = 50 000 рублей.

Однако расчет налога нам прекрасно известен, и производится он в соответствии с формулой, где заработная плата умножается на налоговую ставку. Попробуем заменить налог на данное произведение: Зарплата Gross — (Зарплата Gross * 13%) = 50 000 рублей. Если вынести общую заработную плату за скобки, то можно получить: Зарплата Gross * (100% — 13%) = 50 000 рублей. Далее разница процентов переносится в правую часть, а проценты выражаются в долях единицы следующим образом: Зарплата Gross = 50000 рублей / 0,87 = 57471 рублей.

С сайта: http://vsezarplati.ru/zarabotok/razmery-zarplat/chto-takoe-gross-i-net-zarplata.html

Структура гросс зарплаты

Гросс зарплата, согласно определению, приведенному в ст. 129 ТК РФ, включает три составляющие:

- постоянную – основную зарплату;

- выплаты компенсационного характера;

- выплаты стимулирующего характера.

Первая определяется с учетом локальной системы оплаты труда, не коррелирует с полученной прибылью, размером продаж и прочими результативными показателями деятельности бизнес-субъекта. Критерием для ее начисления является отработанное время или выполненная с учетом тарифных ставок/должностных окладов работа.

Принципы ее установления работодателем следующие:

- она должна зависеть от навыков, знаний и умений наемного лица, сложности выполняемой им работы и затраченного на нее труда, а не от субъективного волеизъявления руководства;

- нельзя допускать какую-либо дискриминацию при определении или изменении условий вознаграждения труда;

- равноценный труд двух работников должен оплачиваться одинаково.

Переменной составляющей гросс зарплаты являются выплаты компенсационного и стимулирующего характера. На них влияют локальные условия оплаты работы и федеральные гарантии.

Так, на федеральном уровне регулируются некоторые компенсационные выплаты за:

- особые условия работы (тяжелый труд, труд во вредных и (или) опасных условиях, работа в местностях со специфическими погодными условиями);

- условия, отличающиеся от нормальных (увеличение объёма работы, выполнение функций отсутствующего коллеги без освобождения от основной работы, труд в ночное или нерабочее время);

- работу на радиоактивно загрязненных территориях.

Вахтовикам и трудящимся на Крайнем Севере полагается повышенная оплата труда. Это достигается за счет использования соответствующих коэффициентов и надбавок.

Пункт о подобных выплатах должен содержаться в:

- локальных нормативных актах (далее – ЛНА);

- коллективном договоре;

- трудовом договоре.

Стимулирующие выплаты, которыми являются доплаты, надбавки и премии, зависят от прибыли, которую получила компания, и личного вклада в нее наемного работника. Они не регламентируются законодательно и обеспечиваются подчиненным по желанию администрации.

Право превращается в обязанность, если все нюансы подобных выплат зафиксированы в локальных нормативных актах (далее – ЛНА).

Чаще всего, стимулирующие средства выплачивают за:

- квалификацию и мастерство;

- большой стаж работы в компании;

- доп. навыки и знания (например, владение иностранным языком).

Действенным инструментом стимулирования наемного работника к качественной работе является премирование.

Премии могут:

- включаться в систему оплаты труда (работники могут их требовать, если выполнили определенные показатели, а управленец обязан их выплатить);

- не включаться в нее (иметь нерегулярный разовый характер);

- быть индивидуальными (обеспечиваются лично сотруднику для стимулирования, к примеру, его желания учиться работать на новом оборудовании)

- быть коллективными (должны вызвать у членов бригады, участка или цеха интерес в достижении общих высоких результатов работы).

Что касается показателей премирования, при их выборе нужно руководствоваться производственной спецификой и определенными перед компанией задачами, а также оптимальным количеством (не больше 3).

В качестве примера показателей можно привести следующее:

- снижение брака продукции;

- отсутствие возвратов;

- экономия предметов труда,

- уменьшение отходов.

См. также

| Это заготовка статьи по экономике. Вы можете помочь проекту, дополнив её. |

| В этой статье не хватает ссылок на источники информации. Информация должна быть проверяема, иначе она может быть поставлена под сомнение и удалена.Вы можете отредактировать эту статью, добавив ссылки на авторитетные источники.Эта отметка установлена 7 сентября 2018 года. |

CTC против валовой зарплаты

Заработная плата — это периодический платеж, который работник получает от работодателя в обмен на работу, которую он предоставляет. Сотрудник, ищущий работу, всегда будет искать КТК, или стоимость компании, и брутто-зарплату. Разница между КТК и валовой зарплатой заключается в том, что некоторые компоненты включены в одну, но не в другую.

Стоимость Компании — это сумма, которую работодатель будет тратить на сотрудника в конкретный год, тогда как валовая зарплата — это сумма, которую работник получает в качестве заработной платы, до каких-либо вычетов. Говоря о стоимости компании, она включает заработную плату, возмещение, взносы и налоговые льготы. Зарплата включает в себя основную сумму, пособие на дорожную помощь, пособие на аренду жилья и другие пособия. Возмещение включает в себя бонусы, возмещение расходов на перевозку / телефонные / медицинские счета, стимулы и другие льготы, которые предоставляются. Взносы относятся к сумме, которую работодатель вносит в ПФ, пособие, сверхзаказание и медицинское страхование. Оставить инкассацию, безналичные концессии и планы опционов на акции включены в КТК. Хотя они включены в КТК, они могут варьироваться от одной компании к другой.

Что касается валового оклада, это сумма, которую работодатель обязался выплачивать работнику ежемесячно. Валовая зарплата не будет включать в себя вклад в ПФ и пособие, среди прочего. Для валовых зарплат отдельные компоненты различны для отдельных сотрудников, а другие компоненты одинаковы для всех сотрудников.

Компоненты брутто-зарплаты включают базовую оплату, пособие на дорожную помощь, пособие на аренду жилья, компенсационное пособие в городе и другие вознаграждения.

Стоимость Компании относится к сумме, которую работодатель желает потратить на сотрудника. В то время как вклад работодателя добавляется в стоимость компании, вклад работодателя не добавляется к валовой зарплате.

Резюме:

1. Стоимость Компании — это сумма, которую работодатель будет тратить на сотрудника в конкретный год, тогда как валовая зарплата — это сумма, которую работник получает в качестве заработной платы, до каких-либо вычетов.

2. Валовая зарплата не будет включать, в частности, взносы в ПФ и вознаграждение.

3. Взнос работодателя добавляется к стоимости Компании; вклад работодателя не добавляется к валовой зарплате.

КТК включает заработную плату, возмещение, взносы и налоговые льготы. Зарплата включает в себя основную сумму, пособие на дорожную помощь, пособие на аренду жилья и другие пособия. С другой стороны, компоненты валового оклада включают базовую оплату, пособие на дорожную помощь, пособие на аренду жилья, компенсационное пособие в городе и другие вознаграждения.

Как рассчитать зарплату гросс?

Оплата труда регламентирована трудовым договором, поэтому необходимо понимать, как рассчитать gross зарплату конкретно взятого сотрудника. GS = оклад + надбавки + премия.

При этом надбавки регламентируются законом. Если к определенному сотруднику это не относится, значит данная строка будет равна нулю. Премия зависит от эффективности деятельности сотрудника в рамках предприятия.

Она определяется процентом от уровня продаж или другим способом. Если работник занимается делопроизводством, то премиальная часть для него назначается непосредственным начальником или руководителем фирмы.

Мнение эксперта

Ирина Васильева

Эксперт по гражданскому праву

Если работнику предоставлялись в отчетный месяц целевые выплаты от предприятия, они тоже включаются в гросс зарплату. С них НДФЛ не высчитывается, но требуется в отчете ФНС указать цель перечисления суммы.

Налоги и страховка

Сегодня многие компании оформляют полис ДМС для своих сотрудников. Он позволяет увеличить лояльность работников, что повышает их эффективность труда. Его стоимость фирма может профинансировать самостоятельно или частично (тогда вторую часть нужно выплатить сотруднику). Сумма зависит от выбранной программы и конкретно взятой страховой компании.

По налогам есть несколько нюансов:

- оплата производится в конце отчетного периода единовременно;

- если работник увольняется, то НДФЛ нужно перечислить на следующий день после расторжения договора;

- больничные выплаты указываются, но НДФЛ с них не берется, сам бюллетень закрывается в 6-НДФЛ последним числом месяца, когда он предоставлен;

- если бухгалтер совершил ошибку в расчетах и произвел отчисления, то он может подать уточнения в ФНС и запросить вернуть излишне перечисленную сумму или доплатить недостающую.

Несвоевременная оплата налогов за работников является основанием, чтобы выписать штраф на имя организации.

Пример подсчета зарплаты

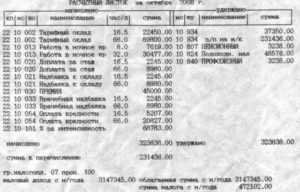

Все должно происходить в несколько этапов:

- расчет оклада и тарифной ставки;

- начисление стимулирующих и компенсационных выплат;

- определение и удержание НДФЛ;

- начисление и вычет страховых взносов;

- указание суммы к выдаче.

Предположительный расчет для работника Межецкого Владимира Борисовича.

Исходные данные:

- оклад 50 000 рублей;

- премия 20 000 рублей;

- отработано за отчетный период — 15 дней из 22;

- есть трое детей (по закону положен стандартный налоговый вычет, если зарплата с начала года не достигла 350 000 рублей);

- аванс — 10 000 рублей;

- с начала года начислено 560 000 рублей.

Основываясь на этой информации, можно сделать расчет зарплаты.

| Вид выплаты | Как считать | Сумма (руб.) по нарастанию |

| Оклад | 50 000 * 15/22 | 34 090 |

| Стимулирующие выплаты | 34 090 + 20 000 | 54 090 |

| НДФЛ | 54 090 * 13% = 7 031 | 47 059 |

| ПФР | 54 090 * 22% = 11 900 | Перечисляется за счет работодателя |

| ФСС | 54 090 * 2,9% = 1 569 | |

| ФФОМС | 54 090 * 5,1% = 2 759 | |

| Аванс | 47 059 — 10 000 | 37 059 |

То есть, к выдаче 37 059 рублей.

Отличия зарплат Gross и Net

Чем же отличается «чистая» зарплата от «грязной»? Как правило, претендент указывает в резюме желаемый размер оплаты труда уже после вычетов, то есть Net.

Работодатель же или кадровое агентство могут указать более привлекательную по размеру «грязную» зарплату в качестве гонорара, поэтому соискатель на собеседовании должен уточнить этот момент.

Отличие одно – в размере вознаграждения:

- Gross – сумма дохода, подлежащая налоговым, страховым, пенсионным и другим будущим отчислениям.

- Net – сумма, которая выдается сотруднику на руки наличными или перечисляется на карточку. удержаний с этой суммы не предусматривается.

Не стоит путать понятия Gross/Net и «чёрная»/«белая» зарплаты. «Белой» называется зарплата, которая отражается по всем юридическим и бухгалтерским документам предприятия, она относится как к Gross, так и к Net. А вот «черная» подразумевает, что работодатель платит работнику наличные в конверте (избегая перечислять на карточку в банк, что сделало бы выплату прозрачной и отслеживаемой) и обе стороны не подписывают никаких документов, оговаривающих размер выплаты и её регулярность. Таким образом работодатель экономит на уплате обязательных налогов в бюджет.

Иногда недобросовестный предприниматель сочетает оба способа выдачи заплаты – «белая» её часть проходит по документам, а остальное выплачивается в качестве надбавки или премии на усмотрение работодателя и является «чёрной».

Следует понимать, что неисполнение организацией роли налогоплательщика несёт в себе риски не только для работодателя, но и для работника. Очевидно, что административная ответственность, наказание в виде штрафов и в определённых случаях лишение лицензии на определённые виды деятельности лежит на руководстве предприятия. Сотрудник же, не имея на руках подписанных договоров и других правоустанавливающих документов, становится беззащитным в случае необходимости оплаты больничного, причитающихся по закону отпускных или доказательства достаточной суммы взносов при начислении пенсии. Более того, физическое лицо (работник) также подпадает под налоговые санкции, если он не оплатил налоги самостоятельно. Выбор и последующая ответственность в данном случае лежит на работнике.

Каждый человек ценит своё время и ресурсы, и именно при выборе работы стоит задать все вопросы относительно условий и оплаты труда, получить на них ответы и сделать соответствующие выводы.

Список источников

- www.samso.ru

- vchemraznica.ru

- saldovka.com

- fin-journal.ru

- u-bags.ru

Зарплата нет и гросс: что они означают? Понятия, отличия и их расчет

Gross-зарплата представляет собой термин, который часто используется работодателями в процессе найма сотрудников на работу

Потенциальным соискателям важно понимать разницу между доходами net и gross

Что такое gross зарплата и зарплата net

Зарплата gross – это размер зарплаты, который будет регулярно начисляться работнику за исполнение им своих трудовых функций. Из указанной суммы заработка будет удерживаться НДФЛ в размере 13%, поэтому на руки указанную сумму работник не получит. Gross-зарплату также иногда называют «грязной».

Данная статья рассказывает о типовых способах решения вопроса, но каждый случай уникальный. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Нередко будущие сотрудники считают, что указывая gross-зарплату, работодатель хочет их обмануть: ведь это значение больше того, что реально получит работник. На самом деле, указывая-gross зарплату, работодатель не нарушает закон, и при определенных условиях работник может получать именно gross-зарплату без ее уменьшения на налог.

Перед тем как устраиваться на работу, сотруднику следует ознакомиться с действующей на предприятии системой оплаты труда. Она может быть прописана в коллективном договоре или ином локальном нормативно-правовом акте.

Особенное внимание следует обратить на порядок начисления и выплаты премиальных: какими критериями руководствуется работодатель при начислении премии, каков ее размер (есть ли минимальное значение). Также нужно учесть, что зарплата сотрудникам платится не только по повременному принципу, но и на сдельной основе, как определенный процент за выполненный объем работ

Также нужно учесть, что зарплата сотрудникам платится не только по повременному принципу, но и на сдельной основе, как определенный процент за выполненный объем работ.

Почему работнику имеет смысл знать размер зарплаты gross? Ведь налоговая ставка по доходам от исполнения трудовых функций единая для всех работникам и составляет 13% (согласно п. 1 ст. 224 Налогового кодекса). Работодатель как налоговый агент обязан удержать и перечислить в бюджет размер НДФЛ. Но все же показатель gross-зарплаты более информативен, чем net-зарплаты.

Также сотрудникам полагаются имущественные вычеты при покупке квартиры. Они могут вовсе получать зарплату в полном размере, пока размер неудержанных налогов не достигнет 260 тыс. р. (согласно ст. 220 Налогового кодекса).

Нередко работодатели частично платят зарплату «в конверте» в целях снижения налоговой нагрузки.

Ведь, помимо НДФЛ, работодатель обязан платить с заработка сотрудника пенсионные и страховые взносы, оплачивать больничные листы и декретные, оплачивать простой и вынужденные прогулы по среднему заработку. В этом случае значение зарплаты в объявлении совсем неинформативно.

Сумму зарплаты после вычета налогов также называют «нет». Это определение происходит от английского net, или «конечный». Разница между gross- и net-зарплатой состоит в НДФЛ в размере 13%.

Расчет зарплаты gross и net

По сути, gross или net зарплата – это одно и то же значение, но в последнем случае эта величина уменьшается на НДФЛ.

Например, gross-зарплата до вычета налогов сотрудника указана как 35000 р. НДФЛ для такого уровня доходов составляет 4450 р. Сотрудник получит на руки 30450 р., что будет являться net-зарплатой.

Если указанный сотрудник имеет право на получение социального вычета, то его net-зарплата будет рассчитываться немного по-другому. Например, работник оформил вычет на ребенка в размере 1400 р. НДФЛ будет удерживаться не с 35000 р., а с суммы, уменьшенной на 1400 р. (33600 р.). НДФЛ составит 4368 р. Размер нет-зарплаты составит не 30450 р., как в примере выше, а 30632 р. (35000-4368).

Величина gross-зарплаты важна также при начислении различных социальных пособий и субсидий. Они рассчитываются именно на основе полного заработка до удержания налогов.

Например, если сотрудник получает на руки 26300 р., то его доходами для получения субсидий будет считаться значение 30000 р.

Таким образом, зарплата gross и net обычно указывается в объявлениях о поиске сотрудников. Это достаточно важные показатели, но они не всегда точно отображают размер потенциального дохода сотрудника.

Дорогие читатели, каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

В чем разница?

В данной статье мы подробно рассмотрим понятия gross и net зарплата. Естественно, мы не остановимся только на определении понятий, а ответим также на вопросы: в чем разница этих видов заработных плат, что значат эти термины, что лучше — gross или net?

На все эти вопросы мы дадим максимально подробные ответы и в конце статьи сделаем некие обобщенные выводы, чтобы вы могли до конца усвоить эту информацию.

Помимо этого, мы приведем некоторые примеры подсчетов зарплаты, чтобы разница между этими двумя методами исчисления стала для читателя очевидной. Но сначала мы бы хотели сделать некую вводную часть, ибо не все читатели знают, о чем вообще пойдет речь в нашей статье, поэтому для них мы сделаем некоторое вступление, которое плавно и логично переведет к основному вопросу нашей статьи — gross и net зарплата.

Согласитесь, что в современной России почти каждый человек так или иначе связывает свою жизнь с каким-либо родом деятельности. Мы все где-нибудь работаем.

По сути, работа «съедает» большую часть нашего времени, то есть основную часть жизни, как это ни парадоксально, мы проводим в офисе или, скажем, за прилавком магазина. Это, конечно, грустно, но таковы реалии нашей жизни и никуда тут уже не деться.

К чему мы повели разговор в таком русле? К тому, что работа занимает центральное место в нашей жизни, а мы многого о ней не знаем. Причем мы не знаем тех фактов, которые касаются именно нас на нашей работе. К примеру, что значит зарплата gross и net.

У вас может родиться вполне логичный и закономерный вопрос: что изменится, когда вы узнаете, что значит зарплата gross и net? Как это поможет вам? Сразу ответим, что конкретно прикладного применения нет. Но это позволит вам расширить кругозор своего профессионального лексикона. И в случае просмотра бухгалтерских документов или расчетника, вы сможете понять, что означают слова «gross и net зарплата», а также чем они отличаются друг от друга.

К тому же ваши коммуникации с отделом бухгалтерии будут гораздо эффективнее проходить, если вы будете общаться на «одном» языке. Итак, от слов к делу. Давайте разбираться, что значит зарплата gross и net.

Что значит зарплата gross и net

Сразу следует сказать, что термины gross и net зарплата совсем недавно начали закрепляться в российской разговорной речи. Эти слова, как не трудно догадаться, пришли к нам из английского языка и встречаются, как в русском написании, так и в английском. Начнем с понятия gross.

С английского это слово, кстати, так и переводится – «полный», «большой» и так далее. В это понятие входит не только та сумма, которую получает работник от работодателя, но и та сумма, которую работодатель платит в качестве налогов. Естественно, сумма налоговых отчислений строго регламентируется Законодательством Российской Федерации.

Для России в понятии «gross» существует одна тонкость: ко всему прочему в этот понятие входит и сумма районного коэффициента. Районный коэффициент – это денежная сумма, которая выплачивается сотруднику бонусом за работу в тяжелых и опасных для жизни условиях. На сленге в России понятие «grosso» имеет сленговые синонимы «грязная зарплата» и «брутто».

Думается, что вы уже поняли, в чем отличия net заработной платы от gross, но все же давайте разберем окончательно.

То есть, если убрать из «брутто» налоговые отчисления, то мы получим как раз «net». На российском сленге эту зарплату еще называют «чистой» или «полученной на руки». Кстати, с итальянского языка это слово так и переводится — «чистый».

Но стоит заметить, что обычно работодатели очень четко контролируют gross и net зарплата, ведь это их прямая обязанность – следить за налоговыми отчислениями от зарплаты своего сотрудника.

В чем разница этих видов зарплаты

Думается, что этот вопрос уже себя исчерпал, если вы внимательно прочитали все выше написанное, то сделать выводы вовсе не трудно. Но мы все же обозначим, что основное различие этих понятий в общей сумме (вместе с налогами) и в «чистой» сумме (без налогов). Первое, как не трудно догадаться – gross, а второе – net. Вот, собственно, чем отличается gross и net зарплата.

С сайта: https://cryptopilot.ru/gross-i-net-zarplata-v-chem-raznica.html

Как их рассчитать

Это может сделать каждый сотрудник. «Гросс» прописывают в трудовом договоре при трудоустройстве. Зная размер подоходного налога и сумму прочих удержаний или льгот (если они существуют), можно произвести довольно простые расчёты. Окончательный итог должен совпасть с тем, что прописывают в расчётном листке.

Пример расчета

Для того чтобы точно понимать разницу в понятиях, необходимо привести несколько примеров.

Пример 1. «Гросс» составляет 35 000 рублей. Никаких налоговых преференций или удержаний из зарплаты не производится. Расчёт:

- 35 000 * 13% = 4 550 – сумма НДЛФ к уплате.

- 35 000 – 4 550 = 30 450 рублей – сумма к выплате на руки.

Доход «нет» составляет 30 450 рублей.

Пример 2. «Гросс» составляет 42 000 рублей. У работника 2 несовершеннолетних детей. На них полагаются вычеты в размере 1 400 рублей на каждого. Расчет:

- 1 400 + 1 4000 = 2 800 рублей – необлагаемая налогом сумма;

- 42 000 – 2 800 = 39 200 рублей – налоговая база для расчёта НДЛФ;

- 39 200 * 13% = 5 096 рублей – НДЛФ;

- 42 000 – 5 096 = 36 904 рублей получит работник на руки.

Доход «нет» составит 36 094 рублей.

Пример 3. Зарплата «гросс» равна 39 800 рублей. У работника есть 2 детей, на одного из них он платит алименты в размере 25% от зарплаты. Расчёт:

- 1 400 + 1 400 = 2 800 рублей не облагаются налогом.

- 39 800 – 2 800 = 37 000 рублей – база для налогообложения.

- 37 000 * 13% = 4 810 рублей – НДФЛ.

- 39 800 – 4 810 = 34 990 – зарплата после налогообложения.

- 34 990 * 25% = 8 747,5 рублей – это сумма алиментов на ребёнка.

- 34 990 – 8 747,5 = 26 242,5 рублей – получит на руки.

Доход «нет» составляет 26 242, 5 рублей.

Пример 4. В объявлении указана зарплата «нет» в размере 26 600 рублей. Расчёт:

- 26 600 / 0,87 = 30 575 рублей – доход «гросс».

Пример 5. Женщина имеет 2 несовершеннолетних детей. Она устраивается на работу, выбирает между объявлениями, в которых указано:

- в одном прописано, что зарплата «гросс» составляет – 42 300 рублей;

- в другом прописано, что зарплат «нет» составляет – 39 150 рублей.

Какой вариант выгоднее для этой работницы? Расчёт:

- Доход «гросс» во втором случае будет равен 39 150 / 0,87 = 45 000 рублей.

- 2 800 рублей не облагаются налогом ни в одном из случаев.

Подробный расчёт для каждого варианта. 1 вариант:

- 42 300 – 2 800 = 39 500 рублей – налоговая база для подсчёта НДЛФ.

- 39 500 * 13% = 5 135 рублей – подоходный налог для перечисления в бюджет.

- 42 300 – 5 135 = 37 165 рублей сумма к выдаче на руки.

- «нет» равно 37 165 рублей.

Подробный расчёт для 2 варианта:

- 45 000 – 2 800 = 42 200 рублей – от этой суммы будет рассчитан налог.

- 42 200 * 13% = 5 486 рублей – налог к перечислению в бюджет.

- 45 000 – 5 486 = 39 514 рублей – получит работница на руки.

Согласно произведённым расчётам, в первом объявлении указан «гросс» в размере 42 300 рублей, по факту она ежемесячно будет получать 37 165 рублей (при условии, что у неё не будет больничных, и месяц будет отработан полностью). Во втором объявлении прописан «нет» в размере 39 150 рублей, на руки она будет получать ежемесячно 39 514 рублей (при выполнении тех же условий).

Выгоднее женщине устроиться на работу по второму объявлению.

Как увеличить чистый доход

Есть несколько законных способов увеличения той суммы, которая выдаётся на руки после окончательных расчётов. Это:

- использовать право на имущественный вычет. Например, несовершеннолетние дети дают возможность ежемесячно освободить от налогов 1 400 рублей;

- если детей 3 или больше, то сумма вычета увеличивается до 3 тысяч рублей;

- если ребёнок имеет инвалидность, то в зависимости от статуса налогоплательщика по отношению к несовершеннолетнему (опекун или родитель) государство не облагает налогом 6 и 12 тысяч рублей соответственно;

- имущественный вычет. У продавцов и покупателей недвижимости есть право на возврат подоходного налога. Это можно осуществить разовым платежом через ФНС или регулярно не платить налог на работе.

Работник должен посетить бухгалтерию и написать заявление в свободной форме на имя руководителя предприятия. К заявлению прикладываются копии свидетельств о рождении детей. Каждый календарный год эти сведения нужно обновлять.