Кредитное плечо: опасность и перспектива

Мало кто из трейдеров, особенно начинающих, разбирается в понятии кредитного плеча. По своему опыту могу сказать, что и для меня, когда-то новичка в трейдинге, тема эта была не из легких. Я много изучала этот вопрос и сейчас попытаюсь простым языком изложить суть и назначение кредитного плеча.

Итак, кредитное плечо на Форекс — это ирреальные средства, которые предоставляет нам брокерская компания. Подчеркну слово «ирреальные» — это значит, что брокер не дает нам настоящие деньги, а лишь с помощью специального рычага позволяет оперировать большим объемом средств, чем мы могли бы себе позволить. Скажем, плечо 1:100 предполагает, что мы можем купить в 100 раз больше единиц акций, валют или сырья. Плечи могут быть разными: от 1:10 до 1:1000, и даже больше. Для малых депозитов предлагаются большие плечи, для крупных денег — малые.

500 (депозит) / 100 USD (цена одной облигации) = 5 (облигаций).

На большее количество у нас просто не хватило бы денег. А с плечом 1:100 мы можем купить в 100 раз больше облигаций, имея на счете все те же 500 USD, т. е. 500 облигаций. Если бы в нашем примере котировка пошла в нужном нам направлении, и стоимость облигации выросла на 1 USD, то с каждой облигации мы получили бы по 1 USD прибыли.

Торгуя без кредитного плеча:

5 (облигации) х 1 (USD) = 5 USD (прирост к депозиту). Итого депозит на счете станет 500 + 5 = 505 USD.

Торгуя с кредитным плечом 1:100:

500 (облигации) х 1 (USD) = 500 USD (прирост к депозиту). Итого депозит на счете станет 500 + 500 = 1 000 USD.

Как видите, преимущество использования кредитного плеча очевидно. Но давайте рассмотрим оборотную сторону медали. Предположим, мы ошиблись с прогнозом, и цена пошла против нас, стоимость облигаций упала на 1 USD и стала стоить 99 USD за штуку. В этом случае с каждой облигации мы бы потеряли по 1 USD.

При торговле без кредитного плеча:

5 (облигации) х 1 (USD) = 5 USD (убыток). Наш депозит уменьшился бы на 5 USD и составил 500 – 5 = 495 USD.

Торгуя с кредитным плечом 1:100:

Вот так, используя в сделке весь депозит, при установленном кредитном плече 1:100 мы благополучно обнулили бы свой счет при падении цены всего на 1 USD и потеряли бы лишь небольшую его часть, торгуя без плеча, но при благополучном раскладе могли бы существенно увеличить депозит.

Вывод: с одной стороны, большое кредитное плечо — это возможность хорошо заработать, с другой — можно быстро потерять все. Как же быть? Есть два способа одновременно уменьшить риски и повысить потенциальную прибыль от торговли.

Во-первых, какое бы плечо вы ни выбрали, не торгуйте на весь депозит. В идеале на каждую сделку должно приходиться 1-2% от депозита.

Во-вторых, ставьте уровни Stop Loss, это значительно снизит риски. Также величина кредитного плеча отвечает за общий объем открытых позиций, поскольку тут задействуется маржа (средства, которые являются залогом на случай убытка). Чем выше плечо, тем меньше залог и тем большим объемом вы можете оперировать. Если при торговле с плечом 1:1 маржа (залог) будет равна 100 USD, то при плече 1:100 в 100 раз меньше, т. е. 1 USD. Соответственно, с плечом 1:100 на счете будет больше свободных средств, которыми мы можем оперировать. При большем залоге (меньшем плече) в случае превышения лимита залоговых средств сделки будут автоматически закрываться, и вы не сможете торговать большим объемом, что дополнительно подстрахует ваш депозит.

Подведем итоги: кредитное плечо дает преимущество совершать сделки объемом, в десятки, сотни, а то и тысячи раз превышающим наши собственные средства. При умелом подходе к применению кредитного плеча увеличивается прибыль от торговли и уменьшается риск быстрой потери депозита. Главное — торговать с умом и не забывать про подводные камни.

Брокеры с бонусами за регистрацию:

-

BINARIUM

Старейший брокер по бинарным опционам. Огромный раздел по обучению.

Регистрация

-

☆☆☆☆☆

★★★★★

EVOTRADE

Бонусы для новых трейдеров до 5000$, сигналы, стратегии и быстрый вывод заработанных денег!

Регистрация

Риски кредитного плеча

Мы же с Вами все умные люди. И, понимаем, что предоставляемые в заём деньги — это не очень здорово. За кредит ведь надо платить. Как говориться, «берём чужие деньги, а отдавать надо свои».

Однако, в случае с кредитным плечом ситуация несколько иная. При использовании кредитного плеча никакие проценты никому платить не надо.

Зачем брокеру давать кредит?

Вот смотрите. Брокеры предоставляют нам этот кредит на совершение торговых сделок. В итоге, оборот сделок кратно увеличивается. А значит, кратно увеличивается и комиссионное вознаграждение брокеров. Вот на комиссиях они и зарабатывают.

Предоставление клиентам кредитного плеча сегодня является абсолютно нормальным явлением для всех брокеров. То есть, если даже какой-то хитрый брокер и решит брать проценты за кредитное плечо, то он просто станет неконкурентным. Вот и всё.

Выдавая кредит, брокер не рискует. Кредит фактически открывается лишь в момент совершении сделки и возвращается сразу же, как только сделка закрывается. Просто так снять эти средства нельзя. Ими можно только торговать.

Давайте обсудим ещё один важный момент. Чем, всё-таки, рискуем мыпри использовании кредитного плеча? Не случиться ли такого, что в случае получения убытка придётся что-то доплачивать брокеру?

На самом деле, даже в самом-самом худшем случаем мы потеряем только свой вклад и ни копейки больше. Условно говоря, те самые $500 из примера.

Пример:

У нас есть $500. Мы воспользовались кредитным плечом 1 к 100 и получили возможность торговать $50 000. И, мы получили убыток, допустим $10 000. В этом случае, брокеру отдавать ничего не нужно. И более того — мы можем торговать дальше. И, без проблем ещё можем выйти в плюс, торгуя оставшимися, с учётом кредитного плеча $40 000.

Хорошо. С этим мы разобрались. Так в чём же тогда состоят риски кредитного плеча?

Всё очень просто. Если сделка прибыльная, то используя кредитное плечо мы получаем в разы больше прибыли. Но, если убыточная — то в разы больше будет и убыток. В этом и состоит весь риск.

Однако, в любом случае, убыток не будет выше размера нашего вклада. Это «железное» правило.

Как снизить риски кредитного плеча

На самом деле, ответ на этот вопрос достаточно очевидный. Чтобы снизать риски кредитного плеча нужно:

Во-первых, использовать не слишком большое плечо. Использование заёмных средств в пропорции один к двум или один к десяти — это здорово. Один к пятиста — это неоправданный риск.

Во-вторых, советую не использовать высокое кредитное плечо, если в торговле Вы планируете применять рискованные стратегии, типа Мартингейла.

В-третьих, риск будет тем ниже, чем меньше будут суммы сделок. Этот нюанс мы отдельно обсудим чуть ниже;

В-четвёртых, рекомендую оценить изменчивость цен на тот финансовый актив, которым Вы торгуете. Если изменчивость высокая, то лучше использовать относительно небольшое плечо. Если цена, в целом, меняется не сильно, то можно использовать более высокое кредитное плечо.

Отмечу, что очень резко цена меняется на криптовалюты и золото. В то же время, относительно слабо происходит изменение курсов валют и акций.

Как обозначается кредитное плечо

Обычно, кредитное плечо обозначается как соотношение заёмных средств к собственным средствам. Например, 1:100 означает, что для торговли мы можем использовать сумму в сто раз превышающую наши средства.

Кредитное плечо обозначается через двоеточие. Сумма справа от двоеточия означает во сколько раз большей суммой в сравнении с нашим депозитом мы можем торговать.

Кредитное плечо обозначается через двоеточие. Сумма справа от двоеточия означает во сколько раз большей суммой в сравнении с нашим депозитом мы можем торговать.

Если указывается, что плечо равно 1:1, это значит, что торговля ведётся исключительно на собственные средства. То есть, мы торгуем ровно той суммой, которая изначально у нас есть, без кредитных средств.

Если возвращаться к нашему примеру с $500, то:

- при кредитном плече 1:1 мы сможем совершать сделки на сумму $500;

- при кредитном плече 1:10 мы сможем совершать сделки на сумму $5 000;

- при кредитном плече 1:100 мы сможем совершать сделки на сумму $50 000.

Когда используется маржинальное кредитование?

Проведение торговых операций на фондовом рынке с привлечением заемных средств, так называемая маржинальная торговля, упростили выход на биржу физических лиц. Открыв онлайн брокерский счет, можно начинать заключать сделки с ценными бумагами, даже не имея солидного капитала. Ведь кредитное плечо предоставляют сейчас практически все брокеры.

К сожалению, не имея достаточного резерва собственных активов, трудно получить приличную прибыль. Минимальный первоначальный портфель акций – это не только небольшой риск, но и незначительная прибыль.

В качестве тренировки и для оттачивания механизма использования биржевых инструментов, такие сделки могут быть и полезны. А затем появляется желание реально заработать… Используя возможности, которые предоставляет маржинальная торговля.

Покупка одной-двух акций на 1000 рублей, даже при 50 % росте котировки, принесет 500 рублей. Вроде бы и много, но такой рост достигается чаще всего не через полгода, а через год-два. Именно в таких случаях, когда ощущается явная нехватка активов для заключения сделок на бирже, предлагается кредитное плечо брокера:

- инвестор получает заемные средства у брокера для совершения операции;

- от клиента, при этом, требуется оставить залог для обеспечения кредита – так называемая маржа (акции, деньги, иные активы);

- трейдер может проводить операции, фактически не обладая необходимыми активами, дополнительно не пополняя свой брокерский счет личными финансами.

С одной стороны, частным инвесторам, намеревающимся зарабатывать на долгосрочном инвестировании в устойчиво растущие акции, не рекомендуется привлекать для этого заемные средства. Придется ведь их возвращать, да еще и с процентами.

С другой стороны, именно маржинальная торговля с кредитным плечом на бирже часто бывает единственно правильным решением. Если котировка ценных бумаг «на данный момент» очень привлекательная и обещает дальнейший рост, а «своих» денег пока недостаточно, даже опытный брокер порекомендует использовать маржинальное кредитование.

Инвестор может открыть позиции с привлечением заемных средств для приобретения акций, которые сулят хорошие дивиденды. Полученный за счет этого доход, часто позволяет и проценты заплатить, и сам кредит вернуть брокеру.

Если на биржах доминируют «бычьи тренды», котировка акций растет, то инвестор, получив от брокера кредитное плечо, просто покупает их. А затем, когда котировка достигает определенного уровня, ценные бумаги продаются. Такие сделки, с использованием кредита от брокера, приносят гораздо больший доход, нежели проводимые только на собственный капитал торговые операции.

Правда, еще раз напоминаю, что при внезапном повороте рынка, открытая по кредитному плечу, позиция становится убыточной. А это грозит гораздо большим ущербом, чем при использовании собственных средств. Можно поймать Маржин-колл.

Какое плечо лучше выбрать

Практически все новички используют плечо, причем 80-90% быстро теряют деньги и либо уходят из трейдинга, либо снова пополняют депозит. Однако это не значит, что кредитное плечо применять не стоит. Здесь можно привести аналогию

с классическими банковскими кредитами: нередко они действительно необходимы. Но беря займ или пользуясь плечом, нужно тщательно рассчитать риски.

Поэтому принимая решение, нужно исходить из того, что максимальная просадка депозита за одну сделку не должна превысить 3% от текущего баланса. Например, если сейчас на счете $1000, клиент может позволить себе потерять не более $30.

Из этого следует 2 вывода:

- Торговлю нужно вести только со стоп-лоссом (всегда).

- Устанавливать его нужно на такое количество пунктов, чтобы максимальная просадка депозита была не более 3%.

При соблюдении этих правил плечо применять можно. Однако оно уже не будет слишком большим – например, только 1:10 или 1:20. И поскольку у большинства начинающих пользователей на балансе нет крупных сумм,

и им требуется плечо 1:100 или даже 1:500, такими инструментами пользоваться точно не стоит. Тогда оптимальный выбор – это мини- или микросчета, а также тщательное соблюдение правил риск-менеджмента.

Какое плечо лучше выбрать

Задумываясь о том, какое кредитное плечо лучше выбрать, нужно тщательно рассчитать ожидаемые прибыли и возможные риски. Сам принцип использования плеча на всех биржах и у разных брокеров практически идентичен (могут незначительно меняться условия), а вот вопрос о том, какое плечо выбрать, решает сам трейдер.

Брокеру все равно, заключит ли трейдер с его средствами 100 прибыльных сделок или 1 убыточную – он все равно получит свои деньги обратно плюс комиссию. А вот трейдер заинтересован в том, чтобы не слить свой депозит в первых же сделках, а заработать достойный капитал для дальнейшей торговли и его приумножения на рынке.

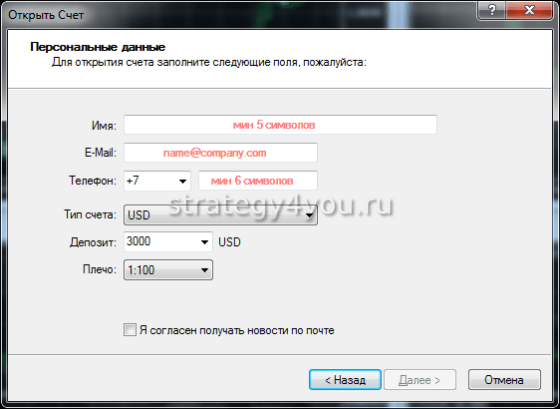

Плечо на бирже, маржу трейдер может выбирать самостоятельно, в диалоговом окне торгового терминала (во всяком случаи в МТ4 это возможно при открытии демо-счета). Выбор может быть осуществлен лишь при условии, что все открытые сделки закрыты, расчет по операциям произведен.

Независимо от того, выбрал ли трейдер слишком большое или очень маленькое значение маржинального займа, нужно помнить, что такое кредитное плечо на Форексе никак не влияет на успешность торговли. Способность прогнозировать будущие события на рынке, предугадывать направление движение цены, заключать выгодные сделки напрямую зависит от опыта, навыков, знаний.

А вот суммы прибыли/убытка рассчитываются, исходя из величины лота и кредитного плеча. Чем больше трейдер использует своих средств, тем меньше риск преждевременного закрытия сделки. Размер же прибыли/убытка остается тем же: если трейдер использует 1000 своих и 99900 брокера или 10000 своих и 90000 брокера. Но убыток по сделке не может быть больше, чем сумма средств, имеющихся у трейдера на счету (чтобы вернуть заем и покрыть убыток брокеру).

Выбирая плечо на бирже, трейдер должен очень тщательно все рассчитать и помнить, что с увеличением коэффициента повышается не только вероятная прибыль, но и возможный убыток. Так, начинающим советуют первое время торговать минимальным лотом (0.01) с кредитным плечом максимум 1:100. Так удастся соблюсти баланс между желаемой прибылью и адекватным риском.

Пока трейдер разработает свою систему торговли или стратегию для форекс, получит практический опыт, научится контролировать эмоции, не стоит рисковать слишком большими суммами. Если же речь идет об опытном торговце, который уверен в прибыльности своей системы (что подтверждено статистикой и цифрами), но по какой-то причине не обладает достаточными средствами, то тут можно использовать и больший коэффициент.

Как выбрать кредитное плечо?

Обычно кредитное плечо выбирают сразу при регистрации торгового счета. Поэтому перед многими начинающими трейдерами встает вопрос: как правильно выбрать кредитное плечо на Форекс?

Для начала необходимо определиться с характером ведения торговли, продолжительностью открытых сделок и суммой денежных средств на депозите.

Выбирая краткосрочный характер торговли, размер прибыли будет зависеть от количества прибыльных пунктов, которые трейдер сможет провести за небольшой промежуток времени. То есть биржевый спекулянт, получая кредитное плечо 1:500, может за один пункт получить до 1 доллара, имея при этом на счету всего 30 долларов

При скальпинге важно помнить, что при таком кредитном рычаге убыточная сделка может закрыться всего в несколько пунктов

Используя торговую стратегию долгосрочного принципа ведения торговли трейдер должен учитывать значительные колебания валютного курса. Даже, если тренд не меняет своего направления и достаточно финансовых средств на депозите, то кредитное плечо лучше выбирать не более 1:50, 1:100.

В случаях, когда имея небольшую сумму на счету, трейдер не гонится за прибылью, то ему правильнее будет открыть плечо не более 1:100. При таких условиях прибыль будет небольшая, но появится возможность для более длительного изучения принципов торговли, выработки своей стратегии, либо практики уже проверенной торговой системы.

Чтобы понять зависимость размера депозита от выдаваемого брокером залога для торговли, начинающему игроку на международном рынке Форекс лучше тренироваться на демо счете. Здесь новичку дается возможность торговать по всем реальным принципам и правилам Форекс, при этом, не теряя собственные деньги. Например, если на счету сумма равна 1000 долларам, а кредитное плечо 1:100, то при заключении сделки на 1 лот и изменении курса на 50 пунктов трейдер может получить прибыль до 500 долларов, либо убыток на такую же сумму. Именно поэтому, подобрав для себя наиболее приемлемый вариант соотношения размера депозита и кредитного плеча на учебном счете, трейдер может открывать реальный счет, чтобы не рисковать своими деньгами.

Наименее рискованные игроки на рынке Форекс всегда выбирают небольшое залоговое плечо, потому как знают, насколько движение рынка иногда становится непредсказуемыми неконтролируемым. Но даже в таких ситуациях они остаются спокойными за свои финансовые средства, ведь соотношение залога и реальной суммы позволяют выдержать колебания курса на десятки, а порой и сотни пунктов.

Только профессиональные игроки утверждают, что кредитное плечо – это не большие риски, а огромные возможности. Чувствуя движения рынка и с точностью анализируя полученные данные, такие трейдеры действительно зарабатывают внушительные суммы. Но таких профессионалов на Форекс очень мало.

Выводы:

- Открывая небольшой депозит лучше выбирать кредитное плечо не больше соотношения 1:100

- Кредитное плечо оказывает влияние только на размер предоставляемого залога, соответственно на максимальный размер заключаемой сделки

- Не следует использовать в торговле не более 10-15% от размера депозита

- Для начинающих трейдеров необходимо сначала практиковаться на учебном торговом счете.

Самым наилучшим соотношением кредитного рычага является пропорция 1:1. Но этот вариант подходит для владельцев депозитов в несколько десятков тысяч американских долларов. Трейдеры, торгующие на таких условиях, не боятся никаких перепадов валютных курсов. Только непредвиденные глобальные финансовые катастрофы, вроде дефолтов могут повредить состоянию счета.

Еще раз о пользе плеча для трейдера или спекулянта

Использовать или не использовать плечо-это личное дело каждого из нас. Его можно с умом использовать для спекуляций. И это факт! Тут много разных параметров надо учитывать, но новичкам и это не подойдет.

И кстати, в последние лета придумали тестирование для вновь прибывших на биржу новобранцев. И тестирование разное, в зависимости от того, чем вы будет торговать.

Если вы захотите совершить маржинальную сделку, то ваш же брокер напомнит об этом и даст ссылку на тест. Он бесплатный и имеет варианты ответов.

Вопросы рассчитаны на то, что если вы даже ничего не знаете о рисках, то хотя бы тут начнете задумываться и разбираться, ведь отвечать то придется. И обязательно будет вопрос о том, когда брокер может закрыть именно принудительно сделку вашу. Пересдавать можно хоть сколько раз.

Особые соображения

С помощью анализа баланса инвесторы могут изучать задолженность и собственный капитал в бухгалтерских книгах различных фирм и могут инвестировать в компании, которые используют рычаги воздействия на свой бизнес. Такие статистические данные, как рентабельность капитала (ROE), отношение долга к собственному капиталу (D / E) и рентабельность задействованного капитала (ROCE), помогают инвесторам определить, как компании используют капитал и какую часть этого капитала компании заимствовали.

Чтобы правильно оценить эту статистику, важно помнить, что кредитное плечо бывает нескольких видов, включая операционное, финансовое и комбинированное. Фундаментальный анализ использует степень операционного левериджа

Можно рассчитать степень операционного левериджа, разделив процентное изменение прибыли компании на акцию (EPS) на процентное изменение ее прибыли до вычета процентов и налогов (EBIT) за период

Фундаментальный анализ использует степень операционного левериджа. Можно рассчитать степень операционного левериджа, разделив процентное изменение прибыли компании на акцию (EPS) на процентное изменение ее прибыли до вычета процентов и налогов (EBIT) за период.

Точно так же можно рассчитать степень операционного левериджа, разделив EBIT компании на EBIT за вычетом процентных расходов. Более высокая степень операционного левериджа указывает на более высокий уровень волатильности прибыли на акцию компании.

Анализ DuPont использует «множитель капитала» для измерения финансового рычага. Мультипликатор собственного капитала можно рассчитать, разделив общие активы фирмы на общий капитал. После расчета необходимо умножить финансовое плечо на общий оборот активов и маржу прибыли, чтобы получить рентабельность собственного капитала. Например, если у публично торгуемой компании общие активы оцениваются в 500 миллионов долларов, а собственный капитал оценивается в 250 миллионов долларов, то мультипликатор собственного капитала равен 2,0 (500 миллионов долларов / 250 миллионов долларов). Это показывает, что компания профинансировала половину своих активов за счет собственного капитала. Следовательно, более высокие множители капитала предполагают больший финансовый рычаг.

Если чтение электронных таблиц и проведение фундаментального анализа – не ваша чашка чая, вы можете приобрести паевые инвестиционные фонды или биржевые фонды (ETF), которые используют кредитное плечо. Используя эти средства, вы можете делегировать исследования и инвестиционные решения экспертам.

Кредитное плечо – это не кредит

Несмотря на название, кредитное плечо мало чем похоже на кредит в обычном понимании. В финансовом мире обычно используют более подходящее слово – «leverage», означающее рычаг для сделки.

Трейдер может при депозите в 100 $ открыть позицию на $10 000 и больше, но у него не получится снять такие деньги со счета, как с кредитной карты, и потратить их «на мечту».

Приблизительно работу предоставляемого брокером финансового рычага в реальном мире можно наглядно показать в следующем примере.

При отсутствии плеча любой может купить $100 по курсу 80 рублей, потратив 8000 р., и получить прибыль при условии роста курса до 100 р. Она составит 2000 р.

В реальности доллар упал до 60 р., и кто-то в панике менял по такому курсу $100, купленные по 80 р., и потерял 2000 р.

Легко представить ситуацию, что в момент взлета курса до уровня 80 р. появилось бы желание занять денег у знакомого – 72 000 р. и приобрести $1000. Эти средства он предоставил с условием совместного похода в обменный пункт и совершения сделки на его глазах.

Получение на руки $10 000 – это и есть использование кредитного плеча 1 к 10, где денег покупателя только 8000 р. Они и выступают залогом по кредиту.

Другим условием кредитного плеча является неприкосновенность 72 000 р. Они должны быть возвращены в таком же размере. Это легко сделать при росте доллара до ста рублей. Представим, что в момент продажи кредитор тоже присутствует при сделке и забирает свои деньги. У покупателя долларов после обмена остается на руках 8000 + 20 000 = 28 000 р.

Заработок в 20 000 обеспечен наличием кредитного плеча, без которого прибыль от сделки составила бы 2000 рублей. Финансовый рычаг – леверидж 1 к 10 – десятикратно увеличил доход от валютной спекуляции.

Рассмотрим пример падения курса доллара. Допустим, курсовая стоимость американской валюты опустилась до уровня 78 р. Знакомый кредитор по-прежнему получает обратно заемные 72 000 рублей, а валютный спекулянт остается с шестью тысячами.

Теперь кредитное плечо 1 к 10 увеличило в 10 раз потери. Вложив только 8 тысяч в сделку, можно было бы потерять 200 рублей, а не 2 000 рублей.

Выступающий в роли кредитора знакомый не намерен терять свои деньги при более глубоком падении курса, поэтому оговаривает обязательное условие сделки. Как только от 8 000 трейдера остается 25%, он должен немедленно обменять доллары и вернуть 72 000.

Этот остаток в 25% от суммы залога (от 8 000) – распространенное условие форекс-брокера для принудительного закрытия убыточной сделки валютного трейдера. Оно называется stop out и оговаривается в условиях обслуживания клиента, т. е. может быть выше/ниже или разным для различных видов инструментов.

Например, для некоторых криптовалют или акций stop out доходит до 50%. Этот запас позволяет сохранить счет в минимальном плюсе при сильном падении рынка и не нанести убыток трейдеру и брокеру.

Что такое маржа

Маржа тесно связана с кредитным плечом. Она представляет собой залог, который блокируется на счету у трейдера, когда он открывает сделку. Если у нас будет два счета с одинаковым депозитом, но на них будут разные кредитные плечи, и мы заключим на обоих счетах две абсолютно идентичные сделки, то маржа — средства, которые будут заблокированы брокером для торговли — будет разной.

Чем больше кредитное плечо, тем меньше будет залог, который будет замораживать брокер на счету у трейдера. Соответственно при большем кредитном плече трейдер сможет открыть больше сделок, получить больше прибыли или убытка. Поэтому и говорят, что большое кредитное плечо более опасно. Однако данное утверждение далеко от правды, потому что иметь возможность сильно рисковать и действительно рискованно торговать — это две большие разницы.

Значение свободной и заблокированной маржи можно посмотреть во вкладке Торговля (через Вид -> Терминал) внизу платформы МetaТrader 4. Пока у трейдера есть свободная маржа, он может открывать сделки с учетом кредитного плеча. Большое кредитное плечо дает возможность открываться большим лотом, но профессиональные трейдеры торгуют, не превышая норму безопасного риска независимо от того, с каким объемом у них есть возможность работать.

Что такое кредитное плечо и что оно дает

Кредитное плечо – это коэффициент кредитования, позволяющий трейдеру оперировать с гораздо большей суммой денег, чем числятся на депозите. Данный коэффициент имеет широкий диапазон.

Пример:

У трейдера на счету есть 100$. Больше этой суммы, по идее, использовать в торговых сделках нельзя. Однако, используя кредитное плечо с коэффициентом 1:100, можно увеличить сумму сделки до 10,000$. Стоит отметить, что данная сумма не начисляется трейдеру напрямую на его депозит, а лишь является максимальным потолком, которого он может достичь при торгах, имея на счету свои 100$.

Вы являетесь ИП, но хотите закрыть его? Чтобы сделать все правильно, прочтите эту статью.

Когда трейдер закрывает сделку и остается в плюсе, то на депозит возвращается залоговая сумма и добавляется полученная прибыль. Таким образом, игрок рискует лишь 100$ (как в примере), имея возможность получить намного больше денежных средств.

Понятие кредитного плеча одинаково при торговле с любым брокером. Существует несколько главных особенностей данной функции:

- Кредитное плечо позволяет получить прибыль в десятки, сотни и даже тысячи раз превышающую сумму начального депозита;

- Коэффициент (к примеру, 1:100) обозначает, во сколько раз залоговая сумма превышает начальный депозит (1:100 – сумма залога в 100 раз больше депозита);

- Кредитное плечо предоставляется клиентам брокера абсолютно бесплатно;

- У каждого брокера есть автоматический робот, рассчитывающий размер предоставляемого кредита, оформляет его и рассчитывает прибыль (убытки) при закрытии трейдером сделки.

Что такое кредитное плечо?

Что такое кредитное плечо?

Как и какое кредитное плечо лучше выбрать новичкам

Самый малый коэффициент равен 1:1 и заканчивается 1:1000. Лишь некоторые брокеры дают возможность игрокам торговать с более высокими коэффициентами. Выбрать размер кредитного плеча можно при открытии торгового счета.

Для новичка, только постигающего азы торговой площадки Форекс, оптимальным вариантом считается коэффициент 1:100. При выборе кредитного плеча с большим коэффициентом, возрастает и риск проигрыша всего депозита.

Пример:

Трейдер выбирает кредитное плечо 1:200 при депозите 1,000$. Таким образом, 1 пункт лота будет равен 20$, и при проигрыше всего лишь 10 пунктов (а это очень мало – такое колебание часто происходит даже в течение 1 минуты) трейдер потеряет 200$, оставив на своем счету 800$.

Большой коэффициент кредитного плеча удобен для опытных трейдеров, которые хорошо разбираются в рынке Форекс и могут вовремя предотвратить большие потери. Однако далеко не все профессионалы выбирают именно такой метод торговли.

О том, какое плечо выбрать расскажет это видео:

Также при выборе размера кредитования важно учитывать маржу – некий аналог налога на прибыль. Чем больше размер кредитного плеча, тем меньше маржа

Это еще один плюс в пользу больших коэффициентов.

Какое кредитное плечо чаще используют профессиональные трейдеры

Ответить на данный вопрос за всех трейдеров сразу невозможно. Все-таки на рынке Форекс достаточно большое поле для экспериментов и составления собственных стратегий. И все же, некоторым базовым принципам стараются придерживаться большинство опытных игроков на валютной бирже.

Многие опытные трейдеры имеют сразу несколько счетов, на которых разное кредитное плечо и сумма депозита. Открыть несколько счетов сразу можно в одной брокерской компании или же воспользоваться услугами нескольких площадок. Главное условие здесь при выборе брокерской компании – это быстрый вывод и перевод средств на другие счета.

Как минимум половина, а лучше чуть больше половины всех денег должна находиться под кредитным плечом 1:1, т.е., по факту, оно отсутствует. На таком счете допустимо держать позиции открытыми в течение долгого времени, вплоть до нескольких месяцев.

Примерно 20-30 % денежных средств кладется на счет с кредитным плечом 1:2. Он считается вспомогательным и работает в связке со счетом, где коэффициент равен 1:1. Если трейдер видит, что тенденции рынка идут в нужном ему направлении, то он открывает позиции на счете 1:2, но закрытие здесь происходит быстрее, нежели на счете 1:1.

Плюсы и минусы кредитного плеча.

Плюсы и минусы кредитного плеча.

При достаточном опыте оставшиеся средства трейдера размещаются на счете с кредитным плечом 1:3 или более. Он уже работает в связке со счетом 1:2 и позиции здесь закрываются еще быстрее. Обычно при данном методе торговли в связке профессиональные трейдеры не используют кредитное плечо свыше 1:10.

Плюсы и минусы: стоит ли использовать

С одной стороны, кажется, что у кредитного плеча есть много преимуществ, поскольку оно позволяет:

- Торговать лотом на классическом счете, а не на мини- или микродепозитах;

- заходить на «большой» рынок даже с мелкими суммами – $200, $500;

- быстро увеличить депозит за счет буквально 2-3 удачных сделок.

Например, трейдер открывает сделку с плечом 1:100. Поэтому в случае правильного прогноза он получит в 100 раз больше денег, чем получил бы без плеча (1:1). Но с другой стороны, и потенциальный убыток тоже может быть в 100 раз больше,

чем если бы торговля велась без этого инструмента. Получается, что даже небольшая просадка депозита (например, на 5%) приведет к автоматическому закрытию сделки, поскольку, как уже говорилось, трейдер может рисковать только собственной

суммой, а не деньгами брокера.

Поэтому основной минус плеча даже не в комиссии, а в том, что из-за него можно очень быстро (буквально за 1 сделку) потерять все вложенные деньги. Получается, что эта опция увеличивает не только размер возможного профита, но и

сумму потенциальных убытков.

Выводы

Для трейдеров, которых интересует маржинальная торговля, российским законодательством предусмотрены очень жесткие требования со стороны регулятора. Недавно Банк России высказался в поддержку разработки квалификационных тестов для частных инвесторов.

Экзамены будут трех уровней сложности, затронут такие популярные инструменты, как облигации, опционы и сделки РЕПО, маржинальную торговлю. Тестирование предполагается проводить добровольно и бесплатно. При успешном прохождении тестов, участнику рынка будет доступна работа с рискованными инструментами. Это и срочный рынок, и маржинальная торговля.

Неквалифицированному инвестору будет доступно участие в торговых сделках с акциями, ОФЗ, облигации эмитентов РФ с высоким кредитным рейтингом. Успешное прохождение теста даст возможность участнику рынка диверсифицировать портфель и работать с более рисковыми инструментами.

Я же, со своей стороны, рекомендую следить за «своими» аппетитами на бирже, стремится заключать сделки на «свои» средства. Это может уберечь от ошибок, которыми характеризуется маржинальная торговля новичка

Спасибо за внимание, всегда ваш «Максимальный доход»