Расставьте приоритеты

Чтобы понимать, насколько та или иная статья важна для компании, разделим их по экспресс-методу сокращения расходов. Для этого сгруппируем траты по приоритетности:

- Высокоприоритетные. Необходимы для основных производственных процессов: сырье, основные материалы, производственное оборудование и т.д.

- Приоритетные. Без этих расходов в работе компании возникнут сбои. Это может быть реклама, расходы на программное обеспечение.

- Допустимые. Как правило, это затраты, влияющие на лояльность (Wi-Fi для клиентов кофейни, баллы лояльности и т.д.). Если бюджет позволяет, их лучше оставить.

- Ненужные. Это лишние траты, которые вы могли внедрить, потому что «так принято/модно и уже все так делают», подглядели в другой компании, идея вам понравилась — были свободные деньги и внедрили, вроде неплохо работает. Такие расходы редко влияют на прибыль или на лояльность, и если их отменить, ничего страшного не случится.

Расходы на представителя

Затраты на адвокатов и других представителей — это тема, которую следует обсудить отдельно. Компенсируются они, как и прочие траты, проигравшей стороной.

Примечательно то, что их размеры зачастую превышают все остальные цифры, которые указаны в исковых требованиях. Довольно часто та сторона, на плечи которой легло возмещение затрат по судебному процессу, пытается сделать все возможное, чтобы уменьшить размер этих выплат или вовсе их избежать.

Затраты на представителя в судебном процессе складываются также, как и затраты на привлечение специалиста или эксперта. То есть это оплачивание транспорта, услуг, проживания, если юрист прибыл откуда-то, и так далее.

В этот список иногда пытаются добавить и траты, которые не связаны непосредственно с работой представителя в суде, и в такой ситуации проигравшая сторона имеет право подать ходатайство на то, чтобы они были исключены из перечня судебных расходов. Например, не получится взыскать затраты на представителя, если:

- представитель и победившая сторона являются родственниками;

- представитель истца или ответчика является сотрудником его компании;

- представитель проигравшей стороны не имеет юридического образования;

- компания, представлявшая интересы проигравшей стороны, не имеет права на оказание услуг юридического характера и не оказывает их, согласно уставу.

Также исключить из перечня компенсируемых затрат можно транспортные издержки адвоката, если нет возможности документально подтвердить цель поездки, и досудебные услуги юриста.

Затраты на проживание тоже можно оспорить. С ними такая же ситуация, как и с тратами на транспорт. Во-первых, нужно доказать, что эти траты были связаны непосредственно с работой представителя. Во-вторых, если компенсирование таких затрат не было предусмотрено в договоре между истцом/ответчиком и представителем, требовать их покрытия непозволительно.

Это может наблюдаться в дроблении документации, когда вместо одной претензии составляется две-три, подается несколько ходатайств.

Другой пример — ситуация, когда юрист получает оплату за заседания, которые были сорваны из-за того, что он подал ходатайство. Может случиться и так, что поданные адвокатом документы были отклонены судьей, но присутствуют в перечне затрат, которые должны быть возмещены. Нарушение представителем истца условий договора также является примером некорректного делопроизводства.

О нарушениях условий договора юристом стоит поговорить отдельно. Он может, например, просто присутствовать на заседании, особо в нем не участвуя.

При этом данные заседания будут учитываться в его гонораре. В такой ситуации, скорее всего, в его договоре со стороной, чьи интересы он представляет, прописаны пункты, согласно которым он должен делать все, чтобы обеспечить успех разбирательства.

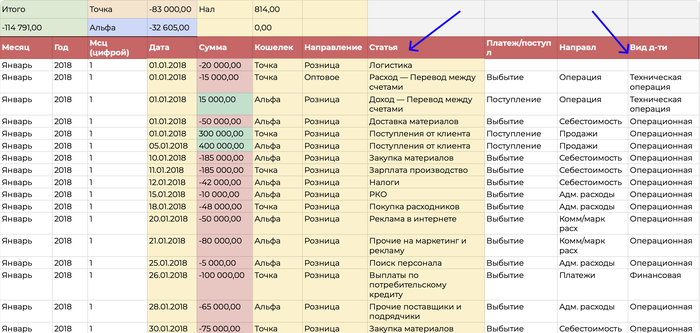

Разнести статьи по видам деятельности

Статьи определили, затем нужно понять, к какому виду деятельности какая статья расходов относится. Обычно предприниматели делят все операции на две категории: поступления и выбытия. И если денег пришло больше, чем ушло, считают, что в бизнесе все окей. Это быстрый способ, но не точный.

В мае поступлений может быть больше, чем выбытий, потому что компания взяла кредит. И если смотреть только на разницу поступлений и выбытий, можно решить, что в мае компания круто сработала — вон сколько поступлений. Но это не так.

Кредит — не показатель эффективности бизнеса. И это лишь один пример. А на практике их больше, поэтому стоит делить денежный поток и статьи расходов по трем видам деятельности: операционной, финансовой и инвестиционной.

1. Поток по операционной деятельности

В операционную деятельность попадают все операции, связанные с основной работой компании. Например, для магазина это покупка и продажа товаров, оплата аренды, зарплат. Для айти-компании — расходы на наем персонала, поступления от клиентов, оплата сервисов для работы, реклама.

Правило такое: расходы из этой категории случаются каждый месяц и помогаю компании производить продукт, который приносит прибыль в конечном итоге.

К денежному потоку по операционному виду деятельности обычно относятся:

- покупка товаров, сырья или материалов;

- зарплаты сотрудников и налоги на них;

- расходы на доставку и логистику;

- оплата расчетного счета и эквайринга;

- налоги;

- расходы на поиск, наем и обучение сотрудников;

- аренда и содержание офиса или точек продаж;

- командировочные;

- маркетинговые расходы;

- оплата сервисов для работы.

И так далее. В зависимости от типа бизнеса список расширяется или сужается.

2. Поток по финансовой деятельности

К финансовая деятельность относятся все операции, связанные с внешним финансированием. Критерий такой: деньги поступают не от клиентов или уходят не на работу компании.

Статьи поступлений будут такими:

- получение кредитов и займов;

- получение субсидий от государства;

- вложения собственником своих денег в бизнес.

А статьи расходов такими:

- выплата дивидендов;

- оплата процентов по кредиту;

- погашение кредитов и займов.

Правильные статьи расходов помогают отделить результаты работы компании от внешнего финансирования: одно дело мы сами заработали денег, другое — получили кредит в банке или заем от собственника.

3. Поток по инвестиционной деятельности

Инвестиционная деятельность — это операции, связанные с открытием новых направлений или точек, покупкой и продажей оборудования.

Поступлениями тут будут:

- деньги от продажи основных средств, например корпоративного автомобиля;

- продажа нематериальных активов, например сайта;

- возвраты кредитов и займов, выданных компанией.

А к расходам инвестиционной деятельности относятся:

- покупка основных средств, например оборудования или здания;

- покупка нематериальных активов, например торгового знака;

- выдача кредитов или займов другим компаниям или людям;

- расходы на запуск новых проектов, продуктов или направлений.

Получается три категории операций, по которым бизнес можно анализировать более глубокого.

Принцип тут такой: сначала смотрим операционную деятельность. И если там поступлений больше, чем выбытий, можно направить часть денег в инвестиционную, например, закупить оборудование или открыть новую точку.

А если поступлений не хватает даже на операционку, увы, придется сначала что-то исправить в бизнесе — и тут как раз поможет более детальный анализ каждой статьи расходов. Смотрим, где у в бизнесе аномально высокие расходы, и придумываем, что с этим можно сделать.

Или так: смотрим в целом по компании, а потом по каждому виду деятельности. Так можно увидеть, что компания находится в хорошем минусе: операционный поток положительный, бизнес эффективен, но есть минус, потому что купили новые станки. Это нормальная ситуация.

Главный совет такой: выпишите основные статьи, например, по банковской выписке, и начните работать. А дальше уже корректируйте: разбивайте статьи, объединяйте или укрупняйте. Никто не запрещает отредактировать отчет позже. И лучше быстро собрать, начать контролировать и отслеживать расходы, и потом поменять статьи, чем полгода подбирать суперточные формулировки и сидеть без ДДС.

Иллюстрация предоставлена автором.

Госпошлины

Также нельзя забывать про такую статью расходов как государственные пошлины. Госпошлина — это обязательный взнос, устанавливаемый и определяемый согласно законодательству.

Все гражданские дела ими облагаются, а оплата этих взносов, в зависимости от исхода судебного разбирательства, либо разделяется, либо возлагается на проигравшую сторону. Выплачивать госпошлину приходится не только при подаче иска, но и на кассационные жалобы, выдачу судебных постановлений, при подаче заявлений особого производства.

Стоимость иска равна той сумме, которую потерпевший пытается взыскать с ответчика. В каких ситуациях нужно ее определять и указывать в заявлении, рассмотрено в статье 91 ГПК России

Важно знать и то, что если цена иска по ходу разбирательства растет, пошлина, соответственно, вырастет тоже, так как она рассчитывается как процент от суммы исковых требований.

Интересно то, что государство предоставляет участникам разбирательства возможность отсрочить выплаты, компенсирующие расходы. Это касается и оплаты государственной пошлины.

Однако для получения такой привилегии человек должен иметь определенные обстоятельства. Обычно основанием для отсрочки или рассрочки платежей по возмещению судебных расходов в гражданских делах является неплатежеспособность стороны разбирательства, но этот фактор еще нужно доказать.

Как на практике отличить затраты от расходов

Формулировки нормативных актов часто сбивают с толку и мешают разобраться что есть затраты, а что — расходы. Поэтому Евгений упражняется на практике.

Для изготовления столешниц предприниматель купил три слэба карагача по 5 000 рублей за штуку. За неделю Евгений с помощником сделали две готовые единицы продукции, а третью довели до стадии сушки. Работник за две готовые столешницы получил 2 500 рублей, а за незаконченную — 800 рублей. Одну из готовых уже купили.

Даже в таком простом примере достаточно операций, чтобы запутаться, неверно рассчитать итоги деятельности и сделать ложные выводы. Поэтому Евгений действует поэтапно.

1. Произвели и продали. Затраты — 6 250 рублей (5 000 — слэб, 1 250 — зарплата). Расходы — 6 250 рублей, так как актив (готовая продукция) выбыл из учета и теперь принадлежит покупателю.

2. Произвели, но не продали. Затраты — 6 250 рублей (5 000 — слэб, 1 250 — зарплата). Расходы — 0 рублей, потому что актив не списали с баланса. Один актив (деньги) поменяли на другой (готовая продукция). Отсутствует уменьшение экономических выгод.

3. Не закончили производство. Затраты — 5 800 рублей (5 000 — слэб, 800 — зарплата). Расходы — 0 рублей, потому что сумма активов осталась прежней, но изменился состав: деньги — незавершенное производство.

Подробная инструкция по планированию семейного бюджета

Отслеживание семейных трат, а также вашего дохода — работа не скучная и не трудная, как вы, возможно, считали. Можно найти компьютерную программу или приложение на смартфон, с помощью которых вы сможете легко и быстро составить план бюджета и следовать ему.

- Возьмите блокнот и карандаш. Это самое простое, что можно сделать, чтобы контролировать расходы семейного бюджета.

- Сделайте таблицу в специальной программе «Эксель», чтобы было удобнее отслеживать, на что вы тратите заработанные средства.

- Установите приложение на телефон — с его помощью вы сможете сразу же вносить расходы семейного бюджета в память. Главное подобрать наиболее удобное для вас приложение. Например, «Дребеденьги», Coinkeeper — подходящие утилиты, чтобы отслеживать семейные траты.

Как отследить расходы семейного бюджета на месяц? Воспользуйтесь нашим руководством.

Шаг 1. Определите цель.

Тратить меньше, если у вас нет цели, не получится. Скупой человек и тот, кто планирует траты, — разные люди. Поставьте перед собой цель и старайтесь не расходовать деньги на ненужные вещи. Например, в краткосрочной перспективе вашей целью может стать покупка нового телефона либо погашение кредита. Среднесрочная цель — новая машина, путешествие. В долгосрочной перспективе — планирование жизни на пенсии, выплата ипотечного кредита, оплата образования сына или дочери.

Важно! Ваши цели должны быть реальными, а доходы — точно просчитаны. Шаг 2

Определяем доходы и затраты вашей семьи

Шаг 2. Определяем доходы и затраты вашей семьи.

Для этого обращаемся к структуре бюджета. Прежде всего запишите, из чего складываются ваши доходы. Это может быть зарплата, пенсионные выплаты, пособия, дополнительный заработок и так далее. Затем записываем все затраты

Платежи подразделите на временные и постоянные, отметьте их в табличке семейного бюджета, принимая во внимание ваш личный опыт

Обратите внимание: необходимо учесть, сколько человек в вашей семье, где вы живете, какие потребности есть у вас и у ваших детей. Подумайте, возможно придется добавить категории затрат, чтобы сделать табличку детализированной

Обычно семейные доходы складываются из:

- заработной платы мужа;

- зарплаты жены;

- процентов по банковскому вкладу;

- пенсионных выплат;

- пособий;

- дополнительного заработка, к примеру, на удаленной работе.

Затраты бывают постоянными, которые не меняются:

- налоговые выплаты;

- оформление страховки (квартиры, машины, здоровья);

- оплата сотовой связи, интернета и так далее.

Не забывайте про 10–20 %, эту сумму нужно откладывать, чтобы она послужила в качестве финансовой подушки, если произойдет чрезвычайная ситуация.

Переменные траты включают в себя:

- покупку продуктов питания;

- лечение;

- ремонт автомобиля;

- покупку обуви и одежды;

- коммунальные платежи;

- личные расходы мужа и жены, которые необходимо просчитывать отдельно;

- приобретение презентов на праздники;

- оплату детского садика;

- походы в кино, на выставки и тому подобное;

- траты на ребенка.

Учитывайте пожелания членов вашей семьи, чтобы скорректировать перечень, расширить его, увеличить траты или объединить статьи затрат семейного бюджета.

Шаг 3. Контролируйте, сколько вы потратили за месяц.

Конечно, нелегко сразу же сделать таблицу расходов семейного бюджета, ведь нужно знать, на что вы тратите деньги. Для этого потребуется время — 30–60 дней. Регулярно записывайте в табличку «Эксель» траты, внося корректировки.

Это необходимо для того, чтобы ясно видеть, сколько денег вы расходуете. Зная это, в последующем можно будет управлять бюджетом.

Шаг 4. Решите, что вам действительно необходимо, а от чего можно отказаться.

После того как вы начнете фиксировать, на что тратите деньги, то поймете, что крупные суммы уходят на покупку того, что вам не нужно. Траты, которых нет в вашем плане и которые вы совершаете, поддавшись сиюминутному желанию, расходуют ваш бюджет. Поэтому, если ваша заработная плата небольшая, 2–4 потраченные тысячи серьезно ударят по бюджету.

Не стоит приобретать вещь, если она вам не нужна. Дайте себе время подумать. Спустя пару недель вы поймете, что можете обойтись без этой покупки. Если же нет, то смело совершайте покупку.

Рекомендация: снимите деньги с кредитки или зарплатой карточки. Чтобы тратить меньше, рассчитывайтесь наличкой. Ведь если вы держите бумажные деньги в руках, вам будет сложнее потратить их, чем виртуальную сумму.

Сгруппируйте затраты в категории

Разделите затраты на постоянные и переменные и анализируйте каждую отдельно. Это нужно для того, чтобы оценить долю расходов, не зависящих от объемов продаж.

Постоянные расходы не зависят от объема производства. Компания их несет, даже если ничего не продает. Это аренда офиса, ремонт оборудования, оклад сотрудников, реклама и пр. Постоянные затраты для бизнеса самые весомые и тяжелые: их непросто урезать и влиять с их помощью на прибыль. По возможности их необходимо сокращать, но для этого нужно знать структуру затрат, анализировать и оценивать влияние на рентабельность бизнеса.

Переменные затраты напрямую связаны с объемом производства. Это расходы на материалы, услуги сторонних компаний, необходимые для производства, сдельная часть зарплаты и т.д

Казалось бы, контролировать такие расходы легче, но чтобы ими управлять, важно оптимизировать закупку сырья и комплектующих, постоянно анализировать условия поставщиков.

Вообще очень полезно периодически — раз в квартал или полгода — пользоваться методикой тендера. Вы можете собирать ценовые предложения на товары и услуги, которыми пользуетесь. Часто мы привыкаем к партнерам, но если не сравнивать их условия со среднерыночными, можно упустить неплохие альтернативы. Тем более, поставщики часто идут на уступки, когда вы указываете на более выгодные условия конкурентов.

Однотипные расходы группируйте в укрупненные статьи, такие как закупка материалов и комплектующих, зарплата, расходы на рекламу, налоги, аренда, связь и ИТ, хозяйственные, представительские и другие траты. Некоторые предприниматели любят отправлять непонятные расходы в категорию «Прочее». Этого лучше избегать: пусть у вас будет больше категорий, но и более четкая картина издержек.

Статьи расходов для отчета ДДС

Отчет ДДС — это отчет о движении денежных средств, он показывает, как перемещаются деньги компании в течение месяца: откуда приходят и куда уходят. Обычно финансовый учет в компаниях начинается именно с ДДС, поэтому в статье будет говорить о нем.

В отчете ДДС есть статьи расходов — это то, на что уходят деньги, и виды деятельности.

Сначала подберем статьи расходов. Эта задачка решается в два действия.

1. Вспомнить всё. Сначала нужно вспомнить, какие расходы у компании были за последние три месяца: например, посмотреть по расчетному счету. И затем постараться объединить их и дать понятное название статьям.

Например, если это зарплаты, их можно объединять по точкам продаж, по профессиям, по отделам. Если расходы на товары, то по категориям товаров или по точкам продаж.

Важно избегать названий, которые понятны только одному человеку, например, «Иван кроссовки» или «Олег Вещи». Через год не вспомните, кто все эти люди и что за вещи

Лучше заменить имена менеджеров на названия компаний, например, «Медпромгрупп».

2. Выбрать уровень детализации. Отчет ДДС нужен, чтобы контролировать финансы компании, поэтому статьи расходов здесь выбираются по принципу: а что я хочу контролировать?

Чем детальнее статьи, тем больше нового можно узнать о бизнесе. В нашей практике был такой случай: владелец небольшого издательства вывел бумагу для принтера в отдельную статью расходов и увидел, что на нее уходит 150 000 рублей в месяц. Это много.

Оказалось, что редакторы распечатывали книги, чтобы вычитывать с листа, хотя это необязательно. Владелец подумал-подумал и ввел правила: печать с двух сторон, если нужно, но большую часть текста читать с монитора. Расходы на бумагу упали в пять раз, а эффективность издательства осталась прежней.

Читайте по теме:

В целом нет универсального правила или готового набора статей расходов, который подошел бы всем. Тут нужно ориентироваться на специфику бизнеса, например:

- если важны зарплаты каждого отдела, выделять их в статьи; не важны — считать вместе;

- если нужно знать каждую составляющую себестоимости, выводить каждую; не нужно — считать себестоимость в целом.

- если есть расходы, которые потом планируете делить и анализировать по направлениям, то лучше под каждое направление делать статью;

- и так далее.

Но перебарщивать тоже не стоит: вряд ли у кого-то хватит сил на ежемесячный анализ 200 статей расходов. Обычно вполне достаточно 20-30 статей.

Шаг 3.Вести учет расходов

Учет расходов поможет понять, куда уходят деньги, и потом скорректировать семейный бюджет. Есть специальные программы для учета, например:

- Изифинанс;

- Коин-кипер;

- Дзен-мани.

Но можно записывать траты просто в блокноте, заметках на телефоне или Экселе. Главное — чтобы было удобно и просто это делать. Со сложными программами есть риск забросить это дело.

Расходы можно записывать в гугл-таблице с подробностями Или кратко в заметках на телефоне

Записывать расходы нужно, чтобы потом отнимать их из общего бюджета. В начале месяца в таблице с семейными расходами записано по статьям, на что сколько денег есть:

Когда тратим деньги на какую-то категорию, отнимаем из суммы в бюджете, сколько потратили. Например, отложили на ипотеку, вычитаем от строчки «Ипотека», закупили продукты из списка еженедельных на 1500 ₽, вычитаем из строчки «Продукты еженедельное».

Вычитать можно не каждый день, а раз в три — пять дней, но важно делать это регулярно, иначе траты забудутся и учет расходов будет неверным. Вот так будет выглядеть бюджет в середине месяца:

Вот так будет выглядеть бюджет в середине месяца:

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

А так — в конце:

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

Если вышли за пределы какой-то статьи расходов, придется компенсировать из другой, например, так получилось у Любы из таблички: она потратила на парикмахерскую больше, чем планировала, но зато сэкономила на развлечениях.

В следующем месяце нужно пересмотреть ту категорию, траты по которой получились больше плана. Надо подумать, будет ли такое повторяться, и если да, увеличить сумму.

Итоговый анализ бюджета

При итоговом анализе семейного бюджета у нас есть определенные данные, которые мы можем исследовать — это сам бюджет на определенный период и исполнение его за данный период, это цифры наших расходов разнесенные по статьям.

При итоговом анализе семейного бюджета у нас есть определенные данные, которые мы можем исследовать — это сам бюджет на определенный период и исполнение его за данный период, это цифры наших расходов разнесенные по статьям.

И на данном этапе мы, рассматривая эти цифры, можем принять решения

- по необходимости детализации или сворачивания отдельных статей бюджета

- по необходимости увеличения или уменьшения сумм по определенным статьям

- вообще по реорганизации каких-то областей потребления или поступления денег

Например, нас не устраивает фактическая сумма затрат на автомобиль, то можем принять решение о детализации этой статьи на несколько подстатей: бензин, страховка, ремонт, разное.

Это, конечно, нам не уменьшит сумму затрат. Но позволит на следующий период планировать расход средств уже с нужной нам детализацией и собирать информацию о расходах по более подробным статьям. И при следующем анализе мы сможем понять, почему такая сумма тратиться на автомобиль и что нужно предпринять, что бы ее уменьшить (а может вообще отказаться от автомобиля).

Если инструмент ведения бюджета позволяет, то можно сразу пересчитать потраченные суммы по выделенным статьям. Но это возможно далеко не всегда.

Следующий пример, если у нас раньше статья «Одежда» была детализирована на папину, мамину, детскую и прочую. А теперь у нас нет больше необходимости в детализированных суммах, то мы можем убрать детализацию, оставив просто статью «Одежда». Это упростит и планирование, и ведение бюджета.

Важный момент при анализе бюджета — это сопоставление планируемых сумм и фактических. Если суммы примерно сходятся, то это хорошо, но если идут существенные отличия либо в плюс, либо в минус, то необходимо понять причину расхождений.

- Либо мы при планировании допустили ошибку и фактические суммы именно такие.

- Либо мы не смогли исполнить бюджет по причине форс-мажора.

- Либо мы допустили перерасходы по причине собственной недисциплинированности.

В первом случае это нужно учитывать при планировании следующего периода и корректировать сумму.

Во втором случае планируемая сумма не изменяется.

В третьей ситуации для всех участников нужно принять решение: либо дисциплина, либо прощай бюджет и поставленные финансовые цели.

Иногда по анализу бюджета могут быть приняты кардинальные решения, касающиеся той или иной области жизни. Один пример я уже привел выше — отказ от автомобиля в пользу такси или аренды.

Кстати, на сайте есть калькулятор, который позволяет оценить, что выгоднее автомобиль, такси или аренда авто.

Другим примером могут быть ваши обеды на работе в кафе. При анализе бюджета вы можете увидеть, что сумма за ваши обеды в кафе может быть сопоставима с суммами на продукты для всей семьи за месяц. И если есть возможность, то вы можете принять решение готовить обеды дома и брать их на работу. Или поискать более дешевое кафе, пусть чуть подальше от вашего офиса.

И вот когда каждая статья расходов семейного бюджета рассмотрена и по ней принято какое-то решение, тогда анализ можно считать завершенным.