Какую СК выбрать для работы агентом

Почти все страховые компании заинтересованы в профессиональных агентах с опытом работы. Многие новички получают отказ после отправки заявки в страховую.

Компания ВСК готова принимать начинающих агентов. Предпочтительны кандидаты с опытом работы в сфере обслуживания, образовательных услуг, логистики.

Тинькофф Страхование принимает новичков. В компании хорошо развита система бонусов за продуктивную работу. Комиссионное вознаграждение от 25%.

АльфаСтрахование ставит в приоритет опытных сотрудников со своей клиентской базой. Компания ищет профессиональных агентов и владельцев бизнеса, которые могут предложить услугу страхования как дополнительный продукт. Уровень КВ выше среднего по рынку.

Зетта Страхование заинтересована в сотрудничестве с риелторами и представителями туристических агентств. Треть продаж в компании приходится на ОСАГО. Выплаты в среднем составляют 20-30%.

РЕСО-Гарантия Предпочитает сотрудников с опытом продаж в разных сферах (туротрасль, риелторы, автобизнес). Стандартная комиссия составляет 20-30%. При достижении хороших результатов агент получает поощрение от компании.

Компания Капитал Лайф ориентируется на страхование жизни. СК интересно сотрудничество с представителями туристической и спортивной сферы. Выплаты осуществляются два раза в месяц, вознаграждение среднее по рынку.

Решайте сами!

Подумайте, может именно вам подходит эта работа! Если:

- вы целеустремленный, коммуникабельный и стремящийся к цели человек;

- вы хотите зарабатывать достойные деньги;

- вы устали работать на кого-то и мечтаете, чтобы ваш труд оценивался по заслугам;

- вы хотите быть уверены в завтрашнем дне,

то, наверное, все-таки стоит себя попробовать на поприще страхования.

Не нужно думать, сколько получают страховые агенты, нужно думать, сколько будете получать именно вы, а здесь, повторимся, все зависит от вашего собственного желания — и только от него. Начните совершенствоваться прямо сейчас и узнайте больше о мире страхования, прочитав нашу статью «КАСКО подержанного автомобиля: траты или выгода?».

Кроме того, Инсури предлагает вам уникальную возможность! Зарегистрируйтесь на профессиональной части нашего портала и абсолютно бесплатно пользуйтесь всеми необходимыми страховому агенту преимуществами:

- точный автоматизированный расчёт позволит вам значительно экономить собственное время и делать потенциальным клиентам, действительно, выгодные и интересные предложения по любому виду страхования;

- профессиональная социальная сеть: возможность делиться опытом, общаться с коллегами, постоянно развиваться и совершенствовать свои профессиональные навыки;

- последние новости страхования: осведомленность во всех вопросах этой сферы, актуальных тенденциях и изменениях.

Хотите жить лучше, наслаждаться собственной работой и получать за это деньги? Вступайте в ряды страховых агентов вместе с Инсури! Мы поможем вам добиться успеха!

Подводные камни профессии

Особенности работы:

- Ежемесячный доход зависит от числа проданных полисов.

- Общение с большим количеством людей. Необходимость постоянно быть вежливым, избегать конфликтных ситуаций.

- Если характер работы разъездной, большие затраты на поездки.

Эта профессия подойдет:

- Тем, кому нужен дополнительный заработок.

- Энергичным лицам с активной жизненной позицией.

- Тем, у кого много свободного времени – пенсионерам, студентам, домохозяйкам и др.

Профессия не подходит:

- Необщительным лицам.

- Неорганизованным, недисциплинированным людям.

- Тем, кому важен стабильный размер зарплаты.

Работа страховым агентом: недостатки

1. Зависимость дохода от показателей продаж. Отсутствие фиксированной зарплаты для многих людей является существенным недостатком

Особенно это важно для тех, кто не имеет других источников заработка: работа страхового агента, особенно в первое время, может не дать желаемого уровня дохода

2. Недоверие населения к страховым продуктам. На сегодняшний день то, что можно объединить в понятие «страховая культура» в постсоветских странах находится на очень низком уровне. Тому есть объективные причины: опыт и практика взаимодействия со страховыми компаниями показывают, что реально получить страховое возмещение часто бывает очень непросто, и страховщики делают все возможное, чтобы его не выплачивать или максимально занизить выплату. Соответственно, людей очень трудно убедить в необходимости иметь страховую защиту.

К слову сказать, в развитых странах дела обстоят иначе: там среднестатистический житель имеет сразу несколько разных страховок.

3. Самостоятельный поиск клиентов. Работа страхового агента «на дому» предполагает необходимость самостоятельно нарабатывать себе клиентскую базу. А это не так то просто, особенно при отсутствии необходимых знаний и опыта.

4. Личная ответственность. Если у человека, оформившего страховой продукт, возникнут проблемы с получением страхового возмещения (что, как мы знаем, очень распространенное явление), на кого обрушится весь негатив? Правильно — на страхового агента, который ему его продал. Поэтому страховой агент должен быть готов еще и к «разруливанию» всевозможных спорных ситуаций, причем, его заработок от этого зависеть не будет, а нервов придется потратить немало.

Теперь, видя основные плюсы и минусы работы страховым агентом, я думаю, вы сможете сформировать свое мнение и определиться, подойдет вам такая работа или нет.

В заключение немного статистики: как показывают исследования, наибольших успехов в работе страховыми агентами достигают 2 категории людей: это студенты и люди в возрасте старше 50 лет. На первый взгляд — совершенно разные группы населения, ну а если задуматься, то можно найти этому логичное объяснение.

Поскольку работа страховым агентом доступна каждому, ее часто выбирают студенты, не имеющие опыта работы и ищущие подработки, чтобы заработать себе на учебу. Ввиду своей молодости, активности и хорошо развитых коммуникационных навыков, они достигают в этом деле хороших успехов. А у людей в зрелом возрасте много таких же пожилых знакомых, а это как раз тот возраст, когда люди уже начинают серьезно задумываться о страховании, что является хорошим стартом для начала работы страховым агентом.

Еще раз выделю примерный список категорий людей и профессий, которые имеют наилучшие предпосылки для работы агентом страховой компании:

- студенты;

- пожилые люди, пенсионеры;

- работники банков;

- работники автопредприятий;

- работники сферы здравоохранения;

- люди, занимающиеся сетевым маркетингом;

- люди с опытом работы в сфере прямых продаж;

- работники крупных предприятий с большим коллективом.

Один страховой агент может работать сразу на несколько страховых компаний, давая своим клиентам возможность выбора.

Надеюсь, что эта информация была вам интересна и полезна. В следующей статье я более подробно расскажу о том, как стать страховым агентом. Оставайтесь с нами и следите за обновлениями. До новых встреч на Финансовом гении!

Плюсы и минусы профессии

Несмотря на высокий спрос, профессия страхового агента не относится к числу престижных. Ежедневно он должен общаться с большим количеством людей из разных социальных слоев, что со временем может вызвать эмоциональную усталость, выгорание. Тем не менее у профессии много преимуществ:

- Свободный рабочий график – позволяет строить свой день так, как удобно.

- Зарплата не имеет ограничений, зависит от успешности деятельности агента.

- Возможность быстрого обучения и повышения квалификации параллельно работе.

- Допустимо совмещение с другими видами деятельности. Это актуально на первых порах, пока не наработаны опыт и клиентская база. Через несколько лет уже не будет времени на другую работу, да и необходимость иметь «запасной аэродром» отпадет.

- Хорошие перспективы карьерного роста.

- Возможность знакомства с известными людьми.

К недостаткам относятся:

- Непрерывный поиск новых клиентов – от этого зависит эффективность работы и карьерный рост.

- Нестабильность заработков, особенно в начале карьеры.

- Частые стрессовые ситуации – хамство со стороны клиентов, конфликты, нуждающиеся в урегулировании.

- Необходимость всегда быть собранным и готовым выехать на деловую встречу, которая может быть назначена в вечернее время, в выходной день.

Сколько зарабатывают?

Доход страхового агента складывается из комиссионного вознаграждения за продажу полисов, фиксированной зарплаты нет. За каждый вид страхования назначается процент, причитающийся агенту: для добровольных видов страхования он больше, для обязательных — меньше. Кроме того, некоторые компании дополнительно выплачивают бонусы за выполнение плана продаж.

По договорам ОСАГО РСА вознаграждение агента составляет 10-15% от стоимости полиса, для индивидуальных предпринимателей и фирм комиссия больше. Некоторые страховщики применяют систему категорий, когда вознаграждение агентов, продающих много полисов, умножается на повышающий коэффициент. Начинающие агенты зарабатывают до 15 тыс. руб. ежемесячно, доход опытных сотрудников может доходить до 100 тыс. руб.

Величина заработка страхового агента напрямую связана с тем, в каком регионе он трудится, поскольку стоимость полисов ОСАГО сильно различается в зависимости от коэффициента территории. Кроме того, законом не запрещено работать агентом одновременно у нескольких страховщиков, что поможет увеличить доход.

Кто такой страховщик

Согласно законодательству, страхование может быть добровольным и обязательным. К последнему виду относят защиту здоровья, недвижимости и автомобилей, приобретенных в кредит или являющихся залогом. Кроме этого, в страховом деле понятие обязательное страхование относительное, т.к. к специалистам люди обращаются добровольно. Это связано с тем, что без подписания договора клиент выступает нарушителем законодательства, а, значит, полноценно принимать участие в социальным программах не может.

Кто же является страховщиком. Согласно закону, в его роли выступает СК и сотрудники, входящие в ее штат, которые имеют полномочия продавать полис, составлять договор и нести ответственность по выполнению его пунктов при наступлении страхового случая

При этом важно помнить, страховая компания ведет свою деятельность по лицензии, которая имеет определенные ограничения

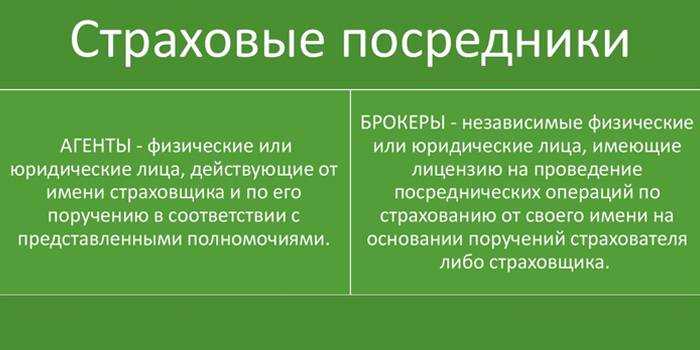

Чем страховой агент отличается от брокера

- Профессиональная сфера интересов. Брокер – это независимый эксперт, который представляет клиента и подбирает для него самый подходящий вариант страховки из имеющихся предложений на рынке. Агент СК действует в ее интересах.

- Информационный охват. Для эффективной работы брокеру нужно знать особенности услуг как можно большего числа компании, агенту – лишь той, с которой у него подписан договор.

- Организационно-правовая форма. Брокер – это индивидуальный предприниматель (ИП) или ООО, ЗАО или ПАО. Агент – это в большинстве случаев физическое лицо, которое работает на СК.

- Наличие лицензии. Есть у страхового брокера. Агенту лицензия не нужна, ее получает СК.

- Тип услуги. Брокер может выступать как страховщик. Агент в любом случае будет только посредником, который не фигурирует в договоре СК с клиентом.

- Ответственность перед застрахованным лицом. Брокер полностью отвечает по услугам договора. Агента это не касается, при наступлении страхового случая взаимодействовать с клиентом будет страховщик.

- Комиссионные. Брокер получает оплату непосредственно от клиента – величина отчислений может достигать 50 % стоимости полиса. Агент получает выплаты от СК – до 30– 40 %.

- Компетенция. Брокер самостоятельно оценивает страховые риски клиента. В обязанности агента это не входит, это делает страховщик.

Обязанности страхового агента

Итак, чем страховой агент занимается? В его обязанности входит:

- поиск новых страхователей (клиентов);

- повторное страхование уже имеющихся клиентов;

- объяснение страхователю условий договора;

- заполнение за клиента бумаг для подписания;

- при оформлении «вживую» – прием оплаты и дальнейшая передача ее в страховую, при оформлении онлайн – выдача ссылки на оплату;

- если предусмотрено договором с компанией – выплата часть компенсации клиенту.

Права страхового агента зависят от договора, но всегда включают в себя право на часть (процент) от сделки. Кроме того, по закону агент имеет право на получение информации об уставном капитале, лицензии, страховых резервах и сроке деятельности страховщика.

Зарплата

Как таковой фиксированной зарплаты у страхового агента нет. Работа у него – сдельная. Оплата представляет собой комиссию от стоимости проданного полиса.

В зависимости от вида страхования комиссия может быть в размере от 10 до 30 процентов от стоимости. Поэтому сказать заранее, сколько человек будет получать, устроившись страховым агентом нельзя.

На первых порах, конечно, немного. Но надо учесть, что верхней планки для заработка агента не существует. Поэтому зарплата агента зависит от его трудолюбия.

Если вы настойчивы, трудолюбивы, уверены, активны, способны говорить с каждым на его языке, если вы человек не равнодушный, то можно попробовать себя на этом поприще.

Учтите только, и это важно, труд страхового агента – это ответственность не только перед собой и своей компанией, а, и, наверно, в первую очередь, перед теми, кому вы реализуете страховые продукты. Полезное видео!

Полезное видео!

Один из минусов работы агента автострахования — это отсутствие гарантированной части зарплаты. Доход полностью зависит от того, как он сработал. Конечно, все водители должны иметь обязательную страховку (ОСАГО), но на ней много не заработаешь. Чтобы обеспечить себе приличный доход, нужны клиенты, оформляющие расширенные полисы, например, КАСКО, которые предусматривают покрытие дополнительных рисков.

Итак, зарплата, вернее, доход агента автострахования зависит от количества клиентов и видов страхования. Поначалу, пока клиентская база не наработана, это будут небольшие деньги, возможно 10-20 тысяч рублей. Страховые агенты со стажем в состоянии зарабатывать 50 и 100 тысяч каждый месяц.

Зарплата страхового агента полностью зависит от его трудолюбия и активности. В среднем страховой агент имеет 10-20% от сделок.

Активно работающие новички имеют не менее 18 тыс. руб. в месяц. Страховые агенты с большим стажем до 50 тыс. руб. Некоторые страховые агенты с очень большой клиентской базой имеют доход в 200 тыс. руб.

Начиная работать страховым агентом нужно иметь ввиду, что первое время будет очень сложно найти клиентов. И это обязательно отразится на зарплате.

Также стоит понимать – не все люди хотят страховаться. Придется приложить немало усилий и потратить много нервов, чтобы получить первую заработную плату. Но со временем находить новых клиентов будет проще, и заработная плата будет увеличиваться.

Профессия страхового агента, как и любая другая, имеет свои достоинства и недостатки. Эта специальность позволит быстро улучшить свое материальное положение и продвинуться по карьерной лестнице, но не каждый сможет добиться такого успеха. Если вы не умеете работать с людьми, никакие другие профессиональные навыки не помогут Вам найти клиентов.

Каким должен быть страховой агент автострахования

Страховой агент может действовать от лица конкретной страховой, а может оказывать брокерские услуги и предлагать сразу несколько вариантов страхования от различных компаний. Клиенту остаётся выбрать подходящий.

Агент и клиент обговаривают условия страхования, оформляется двусторонний договор, производится оплата, оформляется полис.

https://www.youtube.com/watch?v=l2XwIx6s6j0

а также поддержание связи с лицами, заключившими договор. Обеспечение сохранности документов и ведение учета.

Оценка масштаба ущерба при наступлении страхового случая .

Они во многом похожи на обязанности менеджера по продажам, так как заключаются в продаже услуг. Должностные обязанности страхового агента таковы:

- активные продажи (поиск клиентов, телефонные и личные переговоры, заключение договоров);

- поддержание существующей клиентской базы (продление и расширение страховых соглашений);

- консультации по особенностям различных видов страхования;

- ведение документооборота (договоры, счета, акты и прочее);

- решение вопросов по оценке ущерба и страховым выплатам;

- анализ причин нарушения договоров и принятие мер по их устранению.

Также в функции страхового агента может входить:

- подготовка статистической отчетности — еженедельной, ежемесячной, ежегодной;

- инкассация страховых выплат.

Страховым агентом человек может работать, как состоя в штате компании, так и по агентскому договору.

Исполняя свои обязанности, страховой агент вправе требовать от руководства компании:

- Предоставлять ему для ознакомления документы, которые касаются его агентской деятельности.

- Требовать от компании, чтобы ему оказали содействие в исполнении его обязанностей.

- Способствовать совершенствованию работы компании, внося соответствующие предложения.

- Лично или по поручению компании запрашивать документы, которые ему понадобились в процессе работы.

Должностные обязанности агента:

- Агент заключает страховые договора в пределах своей компетенции.

- Он обязан знать условия в регионе, какие именно страховые услуги требуются населению и организациям.

- Ведет переговоры с возможными клиентами. Конечная цель бесед и переговоров – заключение страхового договора.

- При заключении договора именно страховой агент определяет возможные риски. В этом случае он должен учитывать возраст, здоровье, трудовой стаж и другие критерии.

- Агент оформляет, заключает и регулирует все отношения по страховым договорам. Он обязан обеспечить выполнение договора. Агент так же принимает страховые взносы.

- Агент обязан правильно начислять взносы, оформлять документы, бережно хранить их.

- Он обязан предоставлять клиентам полную информацию.

- Он обязан поддерживать связь со страхователем все время, пока действует страховой договор.

- При наступлении страхового случая агент производит оценку, а так же определяет его размер.

- Агент обязан принимать от страхователей претензии, жалобы, обращения по всем вопросам, связанным с действующим договором.

- В случае нарушения договора, устанавливает причины. Принимает меры по их устранению.

Как выбрать страховую компанию?

Прежде чем стать агентом какой-либо страховой, стоит обратить внимание на ее надежность. Чтобы проверить это, можно обратиться к рейтинговым агентствам

Например, согласно рейтинговому агентству «Эксперт РА», только 4 компании имеют наивысший рейтинг надежности ruAAA: СПАО «Ингосстрах», ВТБ Страхование, Сбербанк Страхование и СОГАЗ. В десятку также входят: Альянс, Либерти страхование, РЕСО-гарантия, АИГ, Альфастрахование, ВСК

Важно понимать, что данный рейтинг — лишь мнение агентства, он не может ничего гарантировать.

Вторым фактором, важным для агента, является размер комиссионного вознаграждения (КВ). У разных компаний оно может различаться. У всех страховых по полисам автострахования ОСАГО комиссия традиционно ниже. Хотя автогражданка и является обязательной, но часто бывает убыточной для страховых. Например в РЕСО-Гарантии готовы платить своим агентам до 10% от стоимости полиса ОСАГО, т. е. если полис стоит 7800, агент зарабатывает до 780 руб. И до 20% от стоимости полиса КАСКО, т.е. если полис стоит 60 000, агент может заработать до 12 000.

Примеры страховых, в которых можно стать агентом автострахования:

- РЕСО;

- Росгосстрах;

- ВСК;

- Согласие;

- Ренессанс Страхование;

- Ингосстрах и др.

Третьим фактором можно назвать портфель страховых услуг, которые может предоставить компания, и тарифы на них. Если цены на ОСАГО строго регламентируются законом, то цены и условия на полисы КАСКО могут очень сильно различаться у разных страховых. Для того чтобы иметь возможность предоставить клиенту выбор в защите его автомобиля, можно стать представителем нескольких страховых. Некоторые компании даже приветствуют, когда к ним приходят опытные агенты со своим портфелем клиентов.

Еще одна возможность предлагать клиентам максимальное количество вариантов полисов — стать агентом не в страховой, а у брокера. К минусам работы с брокером можно отнести то, что это лишний посредник между вами и страховой. При этом всю ответственность перед клиентом будете нести вы, если брокер, допустим, вовремя не оплатит полис ОСАГО или КАСКО в страховой. Но есть и плюсы. У брокеров, как правило, за счет оборота идет повышенная комиссия. Нет необходимости заключать несколько договоров с разными компаниями, ездить сдавать полисы и получать новые бланки по разным адресам.

Перспективы работы

Вариантов страхования – много, но практически все агенты «стартуют» с ОСАГО. Продавать полисы ОСАГО – куда проще, чем остальные, потому что ОСАГО – обязательное страхование, и клиенту не нужно объяснять, зачем его покупать. Со временем, набравшись опыта, специалист подключает к списку продаваемых полисов КАСКО, страхование жизни и здоровья, недвижимости – в общем, все, что можно застраховать. Одновременно с подключением новых продуктов растет и база клиентов. Это – крайне важный момент, из-за растущей базы клиентов ежегодный заработок агента растет экспоненциально (это когда в каждом последующем году увеличение прибыли – больше, чем в предыдущем).

Если страховой агент «находит себя» в этой сфере, рано или поздно он становится брокером. Отличие агента от брокера состоит в следующем: агент действует в интересах страховой компании, его цель – продать полис; брокер же действует в интересах клиента, его цель – провести человеку детальную консультацию и помочь выбрать наиболее выгодный вариант. Для брокерской деятельности нужна лицензия, для получения лицензии нужно как минимум ИП. Брокеры обычно создают собственные компании и привлекают агентов на взаимовыгодной основе – начинающий агент получает обучение и поддержку в юридических вопросах, брокер берет себе небольшой процент от награды агента.

Сколько можно заработать

Зависит от того, как быстро пополняется база клиентов. Например, средняя цена за годовой полис ОСАГО для машины, попадающей под категорию «В», зарегистрированной в Москве – 15000 рублей. Вознаграждение страховых компаний колеблется от 10 до 40%, возьмем 20% для расчетов. В месяц вы находите 7 клиентов. Наконец, представим, что вы начали работать в июле 2020 года. В первый месяц своей работы вы заработаете 21000 рублей. Через год, в июле 2021 года, вы заработаете уже 42000 рублей – от 7 новых клиентов и от 7 клиентов, которые придут за продлением полиса.

Прибыль на 5-й год работы:

Страховой продукт

Ваш заработок, естественно, зависит от того, какой именно продукт вы предложите клиенту. У разных компаний – разная стоимость полиса, и чем выше будет стоимость, тем больше вы получите (при условии, что вознаграждение агента в процентах плюс-минус одинаковое). Но чем больше стоимость – тем меньше клиентов.

Комиссия с продукта

Ваш непосредственный заработок – это комиссия (вознаграждение), которую вам отчисляет страховая компания. Процент зависит от конкретной компании (в пределах 10-30%), он не фиксирован – успешным агентам платят больше. Вы можете узнать, сколько конкретная компания платит агенту, зарегистрировавшись в нашем агентском кабинете.

Как стать страховым агентом

Фото с сайта Fair.ru

После того, как мы разобрались в том, кто такой страховой агент, поговорим о том, как им стать.

Занять эту должность сразу не получится. Профессия эта специфичная, и требует прохождения специального обучения и получения необходимых навыков.

Поэтому следует двигаться в такой последовательности.

Определение направления. Если вы уже решили, что будете агентом СК, необходимо определиться с направлением деятельности. Для начала стоит освоить одну или две специализации, например, страхование жизни и автострахование.

Выбрать компанию.Их сегодня очень много, но в каждом регионе есть свои фавориты. Поэтому рекомендуется идти в знакомую, крупную фирму.

Обучение. Перед началом работы необходимо пройти специальные курсы. Их проводит компания-работодатель, и как правило, они бесплатные. На курсах вас обучат, как заполнять документы, как работать с клиентами, предлагать свои услуги и расскажут о стратегиях работы.

Трудоустройство. После того как вы прошли обучение, можно приступать к работе. Устраивайтесь в штат компании и приступайте к своим обязанностям.

Продвижение по карьерной лестнице. Здесь есть два варианта – повышать свою должность внутри компании или идти в свободное плаванье. Набравшись опыта и освоив успешные схемы работы, можно выбирать другую компанию. Сначала проведите анализ предложений и мониторинг рынка компаний, оцените комиссионные проценты и выбирайте наиболее выгодные условия.

Работая агентом, необходимо научиться полагаться только на собственные силы, и не ждать, когда клиенты придут сами. Несмотря на то, что со стороны эта профессия кажется легкой, она требует вложения сил, знаний и всех качеств, какие есть у человека.

Высококлассный специалист по страхованию должен уметь доходчиво и ненавязчиво предлагать свои услуги, уметь заинтересовать потенциального клиента.

Как строить карьеру

Профессия страхового агента примечательна тем, что освоить ее можно в любом возрасте. Как правило, начало карьеры связано с оформлением обязательных полисов автогражданской ответственности – клиентов не нужно искать, они сами ищут возможность заключить договор. Но заработок в этом направлении весьма ограничен, и нужно переключаться на добровольное страхование, чтобы реализовать свои способности по максимуму и получить достойные деньги. Суммы комиссионных выплат в этой сфере могут быть довольно высокими. Приобретение опыта и расширение собственной клиентской базы позволит обрести через 5–6 лет солидный доход.

Должностные обязанности

Специалист страхового дела или, как его часто называют, страховой агент занимается заключением договоров страхования с клиентами. В качестве последних могут выступать как частные лица, так и организации. Предметом оформляемой страховки становится разнообразное имущество – от автомобиля или ценных вещей до недвижимости, а также жизнь и здоровье страхователя.

Ключевой задачей страховщика выступает убеждение клиента о необходимости и выгодности заключения договора со страховой компанией. С некоторой долей условности работа специалиста делится на несколько основных этапов, в числе которых:

Поиск потенциальных клиентов. Производится по разным направлениям – посредством телефонных звонков, в ходе посещения различных материалов, путем изучения разнообразных баз данных.

Подготовка к переговорам. Предусматривает доскональное изучение правил и условий страхования, разработанных компанией, конкурентных преимуществ коммерческого предложения и другие особенностей предлагаемой страховки.

Изучение запросов потенциальных страхователей. Только четкое понимание потребностей и интересов потенциального клиента обеспечит заключение сделки. Договор страхования обязан быть выгодным для обеих сторон. Такой подход к ведению переговоров становится залогом успешной профессиональной деятельности специалиста.

Согласование условий взаимовыгодного сотрудничества. Завершается подготовкой и подписанием договора страхования с последующей выдачей страхового полиса. Обязательным требованием к реализации этого этапа взаимодействия с клиентом становится подробное разъяснение каждого пункта подписываемых документов. Прозрачная схема сотрудничества исключает возможные проблемы в будущем и способствует длительным отношениям.

Консультационное и информационное сопровождение клиента в течение всего срока действия договора

Немаловажной задачей специалиста страхового дела выступает пролонгация соглашения или заключение нового – на еще более выгодных для обеих заинтересованных сторон условиях.

В большинстве компаний в отношении страховщика действует простое правило. Чем больше клиентов и чем длительнее отношения с каждым из них, тем более результативной и успешной становится профессиональная деятельность специалиста.