Введение

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

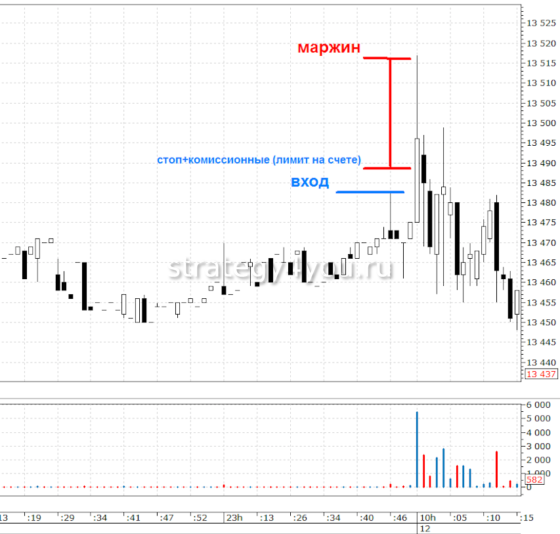

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

После маржин-колла брокер может в любой момент принудительно закрыть часть позиций за счет активов на счете инвестора или ИИС. Это нужно, чтобы стоимость ликвидного портфеля инвестора не упала до нуля и не ушла в минус.

Брокер вправе закрывать любые позиции на счете до тех пор, пока стоимость ликвидного портфеля не превысит сумму начальной маржи и индикатор не вернется в зеленую зону.

В принципе, это произойдет, когда стоимость счета или собственный капитал счета будут равны минимальной марже (MMR). Данная формула выражается следующим образом:

Пример:

Допустим, вы купили 10 ценных бумаг «Лукойла» за счет своих средств.

Расчет:

Финансовый результат: прибыль в 1 500 руб.

Теперь предположим, вы инвестируете в те же ценные бумаги, но уже с кредитным плечом 1:5. То есть, вы покупаете в 5 раз больше бумаг:

Финансовый результат: прибыль в 12 500 руб.

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых. Получается, что за кредит вы должны 391,78 руб (400 руб).

Итог: инвестор заработал больше 12 000 руб вместо 1 500 руб.

При каких обстоятельствах может произойти МК и Стоп аут

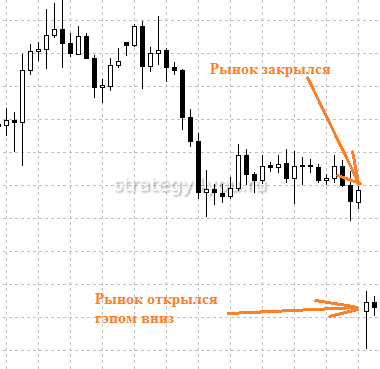

Зная переменчивость показателей ФР, опытные трейдеры рекомендуют понимать моменты, когда вероятность наступления МК или СА увеличивается. Например, условия торгов и цен на активы могут измениться за субботу-воскресенье, когда биржа не работает.

В условиях того, что события в политической и экономической жизни разных стран меняются каждую минуту, нужно понимать, что незакрытую сделку может с началом новой торговой сессии ожидать обвал (гэп на биржевом сленге).

На смену котировок влияют:

- политические курс ведущих стран;

- события в экономической жизни;

- скачки валютных пар и других показателей за период выходных.

Политический курс ведущих государств мира влияет на стоимость акций тех или иных компаний, курсы валют и стоимость ценных активов. Например, начатая война в области, где добывают нефть, может увеличить ее стоимость на ФБ. Такое же влияние оказывают перемены в экономическом секторе.

Ощутимые гэп происходят в период с пятницы на понедельник. Например, в соотношении валютных пар может случиться перевес в ту или иную сторону, что скажется на прибыльности или убыточности незакрытой сделки.

Чтобы избежать наступления МК и СА, специалисты рекомендуют:

- вовремя заключать сделки (перед новостным выпуском);

- позиции не рекомендуется оставлять на ночь (например, с четверга на пятницу);

- мониторить события в мире;

- торговать до новостей меньшим объемом (в 2-3 раза).

Что такое маржинальная торговля?

Маржинальная торговля — это использование средств брокерской компании для заключения сделок на рынке. Точно так же, как кредит на покупку дома или автомобиля дает возможность приобрести иначе недоступный актив, маржинальная торговля позволяет контролировать активы на гораздо большую сумму, чем это возможно на собственные средства. Поэтому часто ее еще называют необеспеченными сделками или позициями с неполным покрытием.

Использовать маржинальную торговлю можно для покупки и продажи акций, облигаций, валюты, а также опционов и фьючерсов. Весь финансовый результат от таких сделок (прибыль или убыток) достается инвестору. Но за пользование кредитными средствами он платит брокеру комиссию. Кроме того, давая деньги в долг, брокер хочет быть уверен, что клиент сможет их вернуть даже при неблагоприятном развитии событий. Поэтому он устанавливает уровень залога под взятые взаймы активы – именно он и называется маржой (а также уровнем достаточности средств или гарантийным обеспечением).

Сумма средств, которую предоставляет брокер, зависит от того, что именно собрался торговать клиент: для каждой бумаги процент необходимого обеспечения устанавливается отдельно. Логика здесь такая: активы в портфеле инвестора выступают гарантией сохранности выданных ему взаймы брокерских средств. Для определения, достаточно ли этих активов, используют понятия начальной и минимальной маржи:

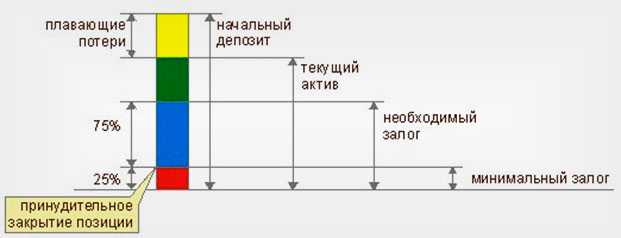

- Начальная маржа – это уровень обеспечения, необходимый для открытия позиций. Если в результате убыточных сделок стоимость портфеля станет меньше, чем уровень начальной маржи, инвестору будет ограничена возможность совершать необеспеченные сделки, он сможет только закрывать имеющиеся.

- Минимальная маржа – это уровень обеспечения, который нужен для сохранения уже открытых позиций. Если стоимость портфеля станет меньше уровня минимальной маржи, брокер может начать закрывать позиции, чтобы вернуть стоимость портфеля к уровню начальной маржи.

Брокеры используют разную схему индикации уровня используемой маржи, часто она представляет собой вариант светофора:

- Зеленый или синий цвет означает, что стоимость портфеля больше начальной маржи, и инвестор может совершать новые сделки.

- Желтый или оранжевый цвет – знак того, что уровень залога стал ниже начальной маржи, но все еще выше минимальной. Это предупреждение о том, что скоро может потребоваться либо закрыть позиции, либо внести дополнительные средства на счет.

- Красный – сигнал снижения стоимости портфеля ниже уровня минимальной маржи. Брокер отправляет клиенту маржин-колл – уведомление о необходимости увеличить залог. Если это не будет сделано, брокер самостоятельно закрывает часть позиций клиента, чтобы гарантировать возврат собственных средств.

Что такое начальная маржа и поддерживающая маржа

Поддерживающая маржа (или маржа поддержки) – это минимальная сумма средств, которая должна оставаться на маржинальном счете, чтобы он оставался открытым.

Брокер может установить свое значение поддерживающей маржи, которая должна находиться у инвестора на счете, но, как правило, речь идет о 25%-30%. Так, ФРС США отдельно оговаривает, что сумма поддерживающей маржи не может быть меньше 25% от суммы. То есть не менее 25% средств, находящихся на счету, должны принадлежть инвестору, а не быть заемными.

Кроме того, существует начальная маржа – средства, которые вы вносите на счет перед получением кредита от брокера. Эти средства не выступают в качестве залога – их можно будет затем использовать для инвестиций. Можно сказать, что они показывают вашу платежеспособность.

Сумма, на которую вы сможете запросить кредитные средства, зависит от суммы, которую вы внесете в качестве начальной маржи. Например, ФРС США говорит о том, что инвестор не может попросить у брокера заемные средства, сумма которых превышает 50% от суммы начальной маржи.

В России ставки риска при маржинальной торговле определяет Национальный клиринговый центр.

Не вдаваясь в подробности, можно сказать, что начальная и поддерживающая маржи нужны, чтобы инвестор не мог просто так отказаться выполнять долговые обязательства перед брокером.

Стоп-ордер

Стоп-ордер (Stop Limit) на покупку активируется, когда цена криптовалюты поднимается до уровня, определенного пользователем.

Стоп-ордер (Stop Limit) на продажу активируется, когда цена криптовалюты опускается до уровня, определенного пользователем

Как ставить стоп-ордеры на примере Binance

Стоп-ордер на покупку биткоина (Buy BTC):

- В графе Stop указываем цену биткоина, при достижении которой ордер активируется.

- В Limit указываем цену, по которой будет покупаться монета.

- В Amount — кол-во монет для покупки.

Графа Stop в данном случае важна тем, что при активации ордера на определенном уровне предложение на рынке может быть лучшим и, соответственно шансы трейдера купить монеты по нужной цене — выше.

Стоп-ордер на продажу биткоина (Sell BTC):

- В графе Stop указываем цену биткоина, при достижении которой ордер активируется.

- В Limit указываем цену, по которой будет продаваться монета.

- В Amount — кол-во монет на продажу.

Как использовать стоп-ордеры при открытии и закрытии позиций?

Открытие позиции:

- ставьте стоп-ордер на покупку, если хотите открыть длинную позицию выше рынка;

- ставьте стоп-ордер на продажу, если хотите открыть короткую позицию ниже рынка.

Закрытие позиции:

- ставьте стоп-ордер на покупку, если хотите закрыть короткую позицию выше рынка;

- ставьте стоп-ордер на продажу, если хотите закрыть длинную позицию ниже рынка.

Маржа и сопутствующие ей финансовые термины

Разберём ситуацию на примере. Я открою новый демо-счёт на пять тысяч долларов с кредитным плечом 1:100, чтобы легче было считать.

Теперь открываю сделку по валютной паре EUR/USD целым лотом. Недавно вышла новость по нонфарму (что это такое, мы уже обсуждали в статье «Фундаментальный анализ рынка Форекс» — заработать на нонфармах можно очень хорошо, так что почитайте), рынок отходит от пережитого стресса, котировки во флэте (а об этом термине речь пойдёт в статье «Что такое тренд и какие существуют типы трендов на Форексе»). Откроюсь на понижение.

Я успешно вошёл в рынок, сделка отобразилась в окне «Терминал». Давайте теперь разбираться с деталями. В графе «Цена» видим значение 1.12680 – это стоимость одного евро, выраженная в долларах.

Если вы ещё не читали статью «Кредитное плечо и лот» — сделайте это прямо сейчас, а потом вернитесь, иначе не вникните вообще никак: нужно знать базовые термины Форекса.

В частности, вы уже должны понимать, что один лот (которым я открылся) – это 100 000 единиц валюты. То есть, если в графе «Объём» указано «1.00», значит, я купил 100 000 евро за доллары.

Евро стоит 1.12680 доллара. Пять знаков после запятой нужны для быстрого подсчёта стоимости целого лота, то есть не одного евро, а купленных ста тысяч.

Умножим цену на 100 000, получим 112 680 долларов – на такую сумму я открыл сделку. «Откуда же взялись эти деньги, если на счёте всего лишь 5 000 долларов?» — спросите вы. «От брокера» — отвечу я.

Брокер дал мне деньги как бы в кредит, потому что, согласно торговым условиям, кредитное плечо на счёте равно 1:100 – я спокойно могу открывать сделки на сумму, которая в сто раз превышает имеющуюся на балансе.

Итак, сделка открыта на 112 680 долларов. Посмотрите на значение маржи – оно равно 1 126.8 – в сто раз меньше суммы сделки. Маржа – это тот залог, который я передал брокеру, та сумма денег (моих уже, кровных, а не брокерских), которую я вложил в валютный рынок с целью заработать.

На балансе 5 000 долларов, 1 126.8 из них я передал брокеру в качестве залога. Сколько осталось? Вычитаем, получаем 3 873.2 – это те средства, которые я по-прежнему могу давать в залог, то есть «Свободная маржа».

Стоп! Но ведь в терминале в графе «Свободная маржа» не 3 873.2, а 3 855.2 – почему? Потому что наша сделка висит в минусе – в графе «Прибыль» значение «-18.00».

Таким образом, чтобы определить, сколько денег я могу давать в залог, мы должны вычесть маржу (уже отданные в залог деньги) из средств, а «Средства» — это баланс плюс прибыль.

По нашей сделке показана «Прибыль» в размере «-18.00», баланс – «5 000 $». Прибавляем к балансу прибыль (а «Прибыль» у нас отрицательная, как видите), получаем 4 982 $ — «Средства». И именно из этих 4 982 $ я должен вычесть свой залог (маржу), чтобы получить свободные средства (или свободную маржу, если быть более точным) в размере 3 855.2 $.

Если маржа составляет 1 126.80, сколько ещё сделок целым лотом я могу открыть (при условии, что цена не изменится)? Разделим 3 855.2 (свободная маржа) на уже имеющуюся маржу, получим 3 лота (там выйдет 3.4 и ещё много чисел после запятой, но нам нужно определить количество целых единиц, поэтому на знаки после запятой не смотрим вообще).

Попробую открыть позицию объёмом 4 лота. Не хватает денежек.

Сейчас евро стоит 1.12719, следовательно, цена целого лота – 112 719 долларов. Плечо 1:100, значит, моих денег требуется в сто раз меньше – 1 127.19 доллара. Мне нужно 4 лота, то есть ровно 4 508.76 доллара (1 127.19*4) – нету столько…

А вот тремя лотами открыться могу.

Свободная маржа теперь равна 403.72 (это значение постоянно меняется – само собой, ибо котировки не стоят на месте)

Если один евро стоит 1.12720, то я могу позволить себе купить (пока без плеча) 358 евро (разделим 403.72 на 1.12720, знаки после запятой во внимание не принимаем, ибо одно евро половинками и четвертинками не продаётся). А с плечом 1:100 – 35 800 евро

Разделим 35 800 единиц валюты на размер стандартного лота (100 000), получим 0,358. Стало быть, денег хватит для открытия сделок ещё на 0,35 лота.

Да, забыл сказать про «Уровень». Это отношение средств к марже, умноженное на сто (приведённое в процентах). Если у меня средств, например, 5 100 и маржа 5 100 – значит, я передал все свои деньги в залог. Отдать мне больше нечего. Делю 5 100 (средства) на 5 100 (маржа) – получаю единицу. Умножаю единицу на 100 — получаю 100 %. Если уровень равен 100 процентам или если он ещё меньше – всё, новые сделки открывать не на что.

Явление, когда трейдер больше не может открывать новые сделки, потому что отдал все имеющиеся деньги в залог, получило название «Маржин Колл».

Как маржин-коллы повлияли на российский рынок

Как пишет РБК со ссылкой на данные опроса брокеров, в обвале рынков 21 и 22 февраля именно маржин-коллы сыграли важную роль. Так, по данным «Финама», 21 февраля брокер принудительно закрыл в 10-15 раз больше позиций, чем неделей ранее. По словам представителя брокера, многие клиенты нарастили позиции (в том числе маржинальные – то есть, в долг), посчитав, что январское падение достигло дна рынка – но теперь эти позиции упали еще сильнее.

Больше всего брокеры принудительно закрывали позиции розничным инвесторам – в «БКС Мир инвестиций» число маржин-коллов у них выросло вдвое по сравнению с другими торговыми днями

В свою очередь, институциональные инвесторы (профессиональные инвестиционные компании) поступали более осторожно, и не стали в январе наращивать покупки рискованных позиций в надежде на их «отскок» от дна

Тем не менее, инвесторы продолжают скупать акции и сейчас – когда они фундаментально недооценены (в первую очередь, по причине неблагоприятной геополитической ситуации). Многие вносят дополнительные средства, и пытаются сформировать портфели на среднесрочную перспективу – ориентируясь как раз на заметно снизившиеся котировки (что, на самом деле, бывает не так уж часто).

Когда наступает Маржин колл?

Понятие Маржин колл, как мы уже говорили, неразрывно связано с понятием кредитного плеча. С первого взгляда все выглядит довольно сложно, но не стоит этого опасаться. Поясним процесс все на простом примере.

Итак, имеем:

- депозит 5000$

- кредитное плечо 1:100, которое предоставил нам брокер

- общий размер депозита составил 500 000$, из которых 5000 все также принадлежат трейдеру и 495 000 — брокеру

- открыта сделка с залогом 1000$

- в итоге средства (equity) на счете составляют 5000 — 1000 = 4000$

- стандартный лот на Форекс составляет 100 000 единиц валюты. В нашем случае из них 1000 долларов принадлежит трейдеру, 99000 – деньги брокера, предоставленные в рамках кредитного плеча.

Предположим, по открытой сделке цена идет не в ту сторону и убыток начинает расти. Трейдер не использовал Stop Loss, поэтому минус продолжает увеличиваться.

В какой же момент наступит Margin Call? Ответ просто: в момент, когда сумма на счете станет равна или будет меньше залоговой суммы, в нашем случае — 1000$.

Если в цифрах:

5000$ (начальная сумма) + 495 000$ (кредитное плечо) — 4000$ (убыток) = 496 000$ (при закрытии счета)

Из них 495 тысяч возвращается брокеру, а 1 тысяча остается на счете. Как видите, форекс брокер ничего не теряет при убытке своего трейдера, равно как, впрочем, ничего и не приобретает, кроме комиссии. Все риски ложатся исключительно на трейдера. Заметим также, что случается ситуация, когда сумма на счете остается меньше рассчитанной. Это происходит из-за резких колебаний рынка. Когда Margin Call сработал, убыток зафиксирован, но за эти миллисекунды цена все же успела уйти еще дальше.

Ограничения при маржинальной торговле

Как и в случае обычного кредита, когда банк управляет собственными рисками и выбирает кому и на каких условиях одолжить деньги, при маржинальной торговле тоже есть ряд ограничений. Они зависят от следующих параметров:

- Ликвидность, или способность быстро превратить актив в деньги без потери стоимости. По ликвидным акциям брокеры готовы дать гораздо больше заемных средств, а по малоликвидным маржинальные позиции могут быть вообще запрещены. Кроме того, ликвидность учитывается и при расчете стоимости портфеля, который будет выступать залогом в необеспеченной сделке. Неликвидные акции, которые в случае маржин-колла не могут быть быстро проданы без потери стоимости, брокер не станет учитывать в общей стоимости портфеля.

- Волатильность. Резкие изменения цен на актив создают повышенные риски принудительного закрытия позиций, поэтому для волатильных акций могут быть дополнительные ограничения. Иногда они вводятся для всех бумаг сразу – так, во время кризиса 2008 года Федеральная служба по финансовым рынкам ввела полный запрет на маржинальную торговлю на биржевом рынке.

- Наличие у брокера бумаг для шорта. Так как для короткой продажи необходимо взять у брокера бумаги взаймы (а он, в свою очередь, берет их у своих клиентов — овернайт), возможны ситуации, когда бумаг в нужном количестве не окажется – тогда открыть по ним шорт не получится.

Кто кому звонит при маржин колле?

Термин “маржин колл” изначально использовался на фондовом рынке. Раньше, когда еще не было интернет-трейдинга, и сделки совершались по телефону, брокер звонил трейдеру и предупреждал о приближении ситуации, когда средств на счету может не хватить для покрытия убытков по открытым позициям.

Сейчас маржин колл (margin call — требование о марже) чаще всего применяется для обеспечения различного рода кредитных операций и операций «репо», а также при, так называемой маржинальной торговле, или торговле с кредитным плечом, когда трейдером используются заемные средства под залог оговоренной суммы, которая называется начальной, гарантийной маржой (депозитом).

Чаще речь идет о срочном рынке (например, торговля фьючерсами на ФОРТС) или валютных контрактах на форекс. Кредитное плечо и есть соотношение между суммой депозита и выделяемым под ее залог кредитом. Например, маржа в 25% это кредитное плечо 1:4, требование 1% соответствуют плечу 1:100 – то есть трейдер получит в свое распоряжение средств в 100 раз больше, чем размер его начальной маржи.

Размер маржи напрямую зависит от ликвидности рынка. На форекс маржа обычно составляет 0,5-2%, на фьючерсном и рынке акций США, Великобритании, Германии она может составлять до 50%.

Таким образом, маржин колл это сообщение от брокера с требованием внести дополнительную сумму для обеспечения всех открытых позиций. Если же счет не будет пополнен, а движение рынка против открытой позиции продолжится, то при достижении определенного уровня (стоп аута) брокер принудительно закроет часть или все активные сделки.

После закрытия позиции будет сформирован финансовый результат (разница между ценой покупки и ценой продажи), залоговая маржа будет высвобождена после прибавления результата операции. Если результат – прибыль, трейдер получит обратно депозит плюс доход от операции, а при отрицательном результате – убыток вычитается из залога. В крайнем случае, от депозита ничего не останется.

Интересно, что в отличие от кредитных операций, если размер убытка превысил размер депозита, брокер покроет его из собственных средств, а трейдер потеряет залог.

Как вести себя с мужчиной манипулятором

Getty Images Signature

Может потребоваться какое-то время, прежде чем вы поймете, что мужчина манипулирует вами. Эти признаки могут быть не такими явными, и часто они появляются с развитием отношений.

Если вам кажется, что вами манипулируют, доверяйте своей интуиции.

1. Знайте свои права

Первое, что вам нужно сделать, когда вы имеете дело с манипулятором — это знать свои права и признать, что их нарушают. Помните о том, что вы имеете право защищать себя.

-

У вас есть право на уважительное отношение

-

У вас есть право выражать свои чувства, мнения и желания -

У вас есть право расставлять приоритеты -

У вас есть право отказывать, не испытывая чувства вины -

У вас есть право получать то, за что вы заплатили -

У вас есть право иметь мнение отличное от остальных -

У вас есть право позаботиться о себе и защитить себя от угроз физического, психологического или эмоционального характера. -

У вас есть право создавать свою счастливую и здоровую жизнь

Эти основные права человека представляют собой ваши границы.

2. Не вините себя

Так как манипулятор старается использовать ваши слабости, вы можете почувствовать себя неадекватными или даже в чем-то винить себя.

В этой ситуации важно помнить, что не вы являетесь проблемой, вами просто манипулируют, чтобы вы отказались от своей власти и прав.

3

Переключите внимание на него. Когда вы слышите необоснованное предложение, попробуйте сосредоточить внимание на манипуляторе, задав несколько наводящих вопросов.

Когда вы слышите необоснованное предложение, попробуйте сосредоточить внимание на манипуляторе, задав несколько наводящих вопросов.

Например:

-

Это кажется тебе разумным?

-

Тебе кажется, что то, что ты хочешь, справедливо? -

А я имею право голоса? -

Ты меня спрашиваешь или настаиваешь на этом? -

И что я получу от этого? -

Ты на самом деле ожидаешь, что я …(необоснованное предложение)?

Такими вопросами, вы ставите манипулятора перед воображаемым зеркалом, чтобы он увидел истинную природу своих уловок. Если у него есть хотя бы доля самосознания, он откажется от требования и отступит.

Патологический манипулятор проигнорирует вопросы и будет настаивать на своем. В таком случае, лучше всего прислушаться к вышеназванным советам.

4. Отложите ответ

В случае с необоснованной просьбой, манипулятор часто сразу ожидает ответ, чтобы усилить давление и контролировать ситуацию.

В такие моменты подумайте о том, чтобы использовать время в своих интересах и отдалится от его или ее непосредственного влияния.

Вы можете сказать: «Я подумаю над этим».

Найдите время, чтобы взвесить все за и против ситуации, обдумать более справедливую договоренность или просто отказать.

5. Говорите «Нет» дипломатично, но твердо

Дипломатичный, но уверенный отказ поможет вам настоять на своем, поддерживая здоровые отношения. Помните о том, что у вас есть право сказать “Нет”, не испытывая чувство вины.

6. Дайте отпор, спокойно.

Манипулятор может также запугивать или причинить вред другому человек.

Важно знать о том, что манипуляторы выбирают тех, кого считают слабее себя. Если вы остаетесь пассивны и со всем соглашаетесь, то становитесь для него легкой добычей.. Однако помните, что манипуляторы в душе трусливы, и когда вы проявляете твердость и отстаиваете свои права, они отступают.

Однако помните, что манипуляторы в душе трусливы, и когда вы проявляете твердость и отстаиваете свои права, они отступают.

Не забывайте о том, что вам нужно защитить себя, поэтому вооружитесь свидетелями или поддержкой близких, а также зафиксируйте неподобающее поведение.

7. Установите границы

Когда манипулятор поймет, что он теряет контроль, его тактика станет более отчаянной. В это время вам придется сделать несколько трудных решений.

Если вам нет необходимости находиться рядом с этим человеком, подумайте о том, чтобы полностью исключить его из своей жизни.

Если вы вместе живете или работаете, вам, вероятно, понадобится профессиональная помощь, чтобы справиться с этой ситуацией.

Возможно, вам нужно обратиться к другу или члену семьи, чтобы получить поддержку и укрепить свои границы.

Уровни Stop out и Margin call. Для чего они нужны и как ими пользоваться?

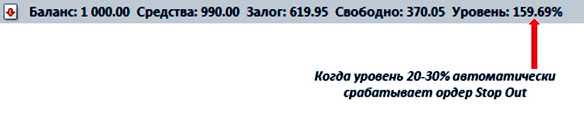

Margin call – операция, которая предупреждает о том, что депозит трейдера близок к нулю, и он уже не может продолжать сделку. В таком случае трейдеру предстоит решить, как действовать дальше – пополнять счет или рисковать и ждать изменения ситуации и долгожданной прибыли.

Еще один вариант – закрытие рискованных сделок. По принципу действия Margin call – безнадежно устаревшая система, которая выдает предупреждение путем отправки sms-сообщения или звонка.

Эта система практически не используется опытными трейдерами и брокерами. В отличие от другой – Стоп аут. Это уже не предупреждение. Это определенный уровень опасности, то есть стоп-уровень, приближаясь к которому система сама закрывает заведомо убыточные сделки.

По принципу действия это практически стоп-лосс, только значение для черты невозврата определяет сам брокер. А вот Stop out, имеет процентное выражение. Определить его можно как соотношение Equity (то есть активов трейдера) и Margin (залога). В большинстве случаев принудительное закрытие сделок происходит при стандартно значении стоп аута в 20%.

В рабочем терминале MT4 отследить ордер легко. Он отображается как «уровень» в закладке «Торговля». Находится это значение, сразу после показателей «баланс», «средства», далее «свободно», «залог». Проверить можно легко, открыв, например, позицию на покупку или на продажу.

Рассчитать ордер Stop out можно в формуле следующего вида:

С – это средства

3 – залог или же маржа.

Средства можно определить как разницу баланса и плавающей прибыли. То есть, нужно сложить незафиксированную прибыль со средствами и вычесть из полученной суммы незафиксированные убытки.

Разберем конкретный пример:

- Баланс = 10943.24 U$D

- Залог = 1500.00 USD

- Затем, плавающая прибыль = 0.00 USD

- и плавающий убыток = 0.00 USD

Получим: Stop-out равен: ((10943.24 + 0 — 0) / 1500.оо)) * 100% = 729.55%

Уровень ликвидности, брокер может устанавливать по своему усмотрению. Он вправе поставить 30%. Если разница Equity/Margin * 100% будет равна 30%, сделка сама закроется на автомате операцией Stop out. Депозит не перейдет из положительного показателя в отрицательный. А залог будет возвращен в полном объеме. Правда на депозите может появиться иная сумма.

И это объяснимо. Если, например, была открыта позиция с депозитом в 200 USD, 100 из них ушли в залог. Свободные средства остались в размере 100 долларов, при уровне в 200%. Если рынок неожиданно или ожидаемо изменит направление движения цен, торговля пойдет против трейдера. Когда убыток составит -100 USD, свободных средств не останется. А вот сделка останется открытой.

ТОП БРОКЕРОВ ОПЦИОНОВ, ПРИЗНАННЫХ НЕЗАВИСИМЫМИ РЕЙТИНГАМИ

Выплаты автоматом. Без верификации! | обзор | отзывы | НАЧАТЬ С $10$

Год основания 2012. Депозит с 300 рублей | обзор | отзывы | БОНУС 100% НА СЧЕТ

Год основания 2012. Депозит с 300 рублей | обзор | отзывы | БОНУС 100% НА СЧЕТ

Фиксированные опционы от ПАО Alpari | обзор | отзывы | ОПЦИОНЫ С 1 USD

ТОП ФОРЕКС БРОКЕРОВ РОССИЙСКОГО РЕЙТИНГА НА 2022 ГОД:

Что говорят трейдеры об АМаркетс? БОНУС 100% К СЧЕТУ | обзор/отзывы

Имею тут счет в 1050$. Платит с 1998 года! | 4 АКЦИИ И КОНКУРСА | обзор/отзывы

Все дело в том, что стоп-аут ордер остался на уровне 100%, поскольку ((200 — 100) : 100 * 100% = 100%.

Убытки продолжают расти и приближаются к значению -180 USD. Но в таком случает stop out = ((200 – 180) : 100) * 100% = 20%.

При таких показателях, сделка автоматически закроется, поскольку стоп аут сработает до того, как депозит уйдет в минус. На счету при полностью возвращенном залоге останется только 20 USD.

Получается, что специфические ордера Stop out и Margin call, помогают избежать отрицательных показателей счета.

Но одновременно, они могут спровоцировать неоправданно рискованные операции в ожидании рыночного разворота в другую сторону. И если стоп аут начнет срабатывать по убыточным позициям, всем сразу или нескольким одновременно, велика вероятность того, что открыть новую позицию даже с минимальным лотом будет невозможно. Самое главное, что уровень Маржин колл будет увеличиваться.

Словарь

Медведи

Сленговое обозначение криптотрейдеров, которые играют на понижение цены криптовалюты. В результате их согласованных действий стоимость криптовалюты падает.

Приватный ключ

Набор символов, который служит паролем для криптовалютного кошелька. Необходим для осуществления исходящих транзакций.

Метрика

Финансовые характеристики, использующиеся для измерения, оценки функциональности, продуктивности инвестиционных инструментов и сравнения их между собой.

Кондуит

Неафишируемая связь с эмитентом ценных бумаг на бирже, которая позволяет получать неконкурентное преимущество при торгах на бирже.

Аффилиация

(от англ. affiliation — «соединение») Соединение двух компаний, в результате которой одна становится материнской по отношению к другой.

Что делать инвестору при резком обвале рынка

Начнем с того, что опытный инвестор, как правило, имеет подушку безопасности и некоторый опыт. Кризисы и обвалы рынка в нашей стране, к сожалению, случаются не так уж редко, и можно выработать определенную стратегию.

Предположим, вы – новичок, финансовой подушки у вас практически нет, и операции совершаются с использованием кредитного плеча. Вы торгуете активами, которые сильно зависят от цен на нефть, и вот случился очередной «черный вторник»: нефтяные котировки упали, рынок рухнул. Как поступить?

Прежде всего – не стоит поддаваться панике. Сегодня стоимость ценных бумаг снижается, но со временем обязательно будет расти. Вопрос – когда? Прогнозы сбываются редко, к тому же каждая негативная ситуация не является повторением предыдущей. Поэтому гадать на кофейной гуще – тоже не вариант.

Проанализируйте, на сколько процентов упали котировки за пару дней. Предположим, было зафиксировано снижение цен на 20%. Тогда стоит продать примерно 20-25 процентов своих позиций, по которым был получен наибольший убыток. Но не стоит продавать сразу все – ваша паника будет лишь способствовать увеличению чьей-то прибыли. Делать наоборот и продолжать удерживать такие позиции, ожидая, когда они достигнут «дна», – риск, который может позволить себе тот, кто имеет солидный запас свободных денег. Для начинающего трейдера это не очень хороший вариант действий.

А что купить на вырученные средства? Можно приобрести активы из другой отрасли, которую сейчас не так «трясет». Предположим, акции технологичных компаний. Можно купить облигации, которые, как известно, отличаются невысокой волатильностью. А можно просто положить деньги на счет, не позволяя свободной марже упасть до критического уровня. В любом случае, главное – помнить: глобальный обвал, как правило, длится не так долго. Очень скоро рынок начнет медленное движение вверх.